1.身近なリスクに備える

年頭にあたって、今年の明るい抱負などを述べたいところですが、コロナ禍に侵襲されて既に2年が経ちながら未だに出口が見えない状況下では慎重な話題から始めるほうが良さそうです。

例えば、昨年末に発表されたJR各社の春のダイヤ改正の内容を見ますと、従来は終電の繰り上げといった小幅な対応で推移していた大都市圏においても、いよいよ減便が実施され、また定期列車についても大幅な臨時列車化が図られるなど、思い切った対策が取られています。その背景には、コロナ禍が長引く中で需要の回復時期が不透明であり、また今後の感染状況次第では再び需要が低迷するのではないかとのJR各社の懸念があるようです。鉄道事業に限らず、観光関連、飲食関連事業なども同様の状況にありますから、今年もまだまだ楽観は禁物といえるでしょう。

一方、想定外のリスクが身近に存在することを再認識させられる出来事もありました。昨年末の大阪北新地の診療所放火事件では多数の方が犠牲になりましたが、犠牲者の誰一人として、自分がその日に絶命することなど想定していなかったはずです。私たちも日常生活の中で様々な施設に出入りし、時を過ごしていますが、一歩間違えばそこが終焉の地になる可能性があるのです。常に自らを守ることを念頭に置いて注意深く行動することを心がけなければ、忍び寄るリスクから身を守れないことを改めて思い知らなければなりません。

もっと恐ろしいリスクが…

昨年末以来、全国各地で多発する地震も懸念材料の一つです。内閣府の中央防災会議が昨年5月に発表した「南海トラフ地震防災対策推進基本計画」によりますと、マグニチュード8~9クラスの地震が30年以内に発生する確率は70%~80%であるとのことです。「30年以内に70%~80%の確率」と言われても、一体いつのことなのかピンときませんが、この点、ある地震学者は具体的に「2035年±5年」に発生すると言い切ります。

つまり、最速で8年後に西日本は大災害に見舞われるというわけです。被災者数や経済的損失の額は東日本大震災の比ではなく、いずれも桁違いになるというのですから、安閑としてはいられません。戯言であってほしいとは願いつつ、科学者がその知見に基づいて断言しているのですから、素人に反論の余地はありません。

実は、日本列島に忍び寄る大地震のリスクは南海トラフ地震に限らず、首都直下地震や日本海溝地震、千島海溝地震などの可能性が指摘されています。つまり、さほど遠くない将来に私たちは全国の何処かで確実に地獄を見ることになるのです。

ビジネスにおいても日常生活においても、常にそのことを念頭に置いて、対処できることから着手していく必要があります。今年は、その第一歩を踏み出す年にしたいと考えているところです。

年頭のメッセージに代えて

というわけで、新年早々から慎重どころか、暗澹とした話題に終始してしまいましたが、「備えあれば憂いなし」です。「やっておけば良かった」ではなく「やっておいて良かった」と振り返ることができるように、今年も一日一日を大切に過ごしたいと思います。

改めて、今年もよろしくお願い申し上げます。

【文責】光田

2.令和4年度税制改正大綱の速報

2021年12月10日、与党より令和4年度(2022年度)税制改正大綱が発表されました。以下、本税制改正大綱における主な改正点を紹介いたします。

なお、税制改正大綱は法案化された後、通常国会で可決承認された後に施行されるため、今後の法案審議の行方や各改正項目の適用時期等の詳細につきましては弊社担当者までお尋ねください。

1.個人所得税関連の改正

1-1 住宅ローン控除の見直し

住宅ローン控除に関する控除率及び控除期間が変更され、所得制限も引き下げられる等、実質的には増税の項目となります。

①適用期限が、令和7年12月31日まで延長されます。

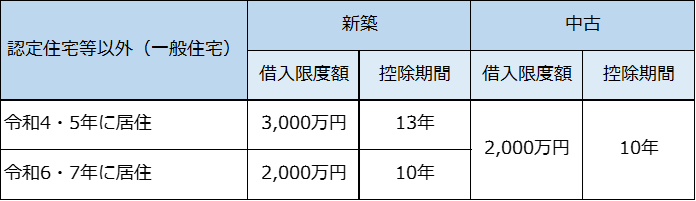

②認定住宅等以外(一般住宅)について、令和4年から令和7年までに居住した場合の控除率が0.7%(現行は1.0%)となり、借入限度額および控除期間は次の通りです。

※認定住宅等についても控除率が0.7%となり、借入限度額および控除期間が見直されます。

③適用対象者の所得要件が、3,000万円から2,000万円に引き下げられます。

※床面積が40㎡以上50㎡未満の住宅の場合は所得制限が1,000万円

④「住宅ローン控除を適用する年の確定申告時」および「翌年以降の年末調整時」の借入金の年末残高証明書の添付が不要になります。(令和5年1月1日以降の入居について適用)

1-2 配当に係る源泉徴収の不要

令和5年10月1日以降に支払いを受ける配当等で次のものについては、所得税が課されないこととされ、その配当等に係る源泉徴収が不要になります。

①完全子法人株式等(株式等保有割合100%)に係る配当等

②基準日において、内国法人が3分の1超を直接保有する他の内国法人の株式等に係る配当等

1-3 個人株主が受け取る上場株式等に係る配当所得の見直し

株式保有割合3%以上の個人株主が受け取る上場株式等に係る配当については、分離課税が適用されず、総合課税されることとなっています。

ただし、その個人株主と支配関係にある同族会社を通じて合計3%以上保有していたとしても、個人株主単体の株式保有割合が3%未満であれば総合課税は適用されないため、「支配関係にある同族会社」を含めて株式保有割合を判定することになります。

【現行】

・株式保有割合を「個人株主」で判定

・3%以上⇒総合課税

・3%未満⇒①申告不要、②分離課税、③総合課税のいずれかを選択可能

【改正後】

・株式保有割合を「個人株主+その個人株主と支配関係にある同族会社」で判定

・3%以上⇒総合課税

・3%未満⇒①申告不要、②分離課税、③総合課税のいずれかを選択可能

※令和5年10月1日以後に支払いを受ける上場株式等の配当等について適用されます。

2.法人税関連の改正

2-1 賃上げ税制の改正

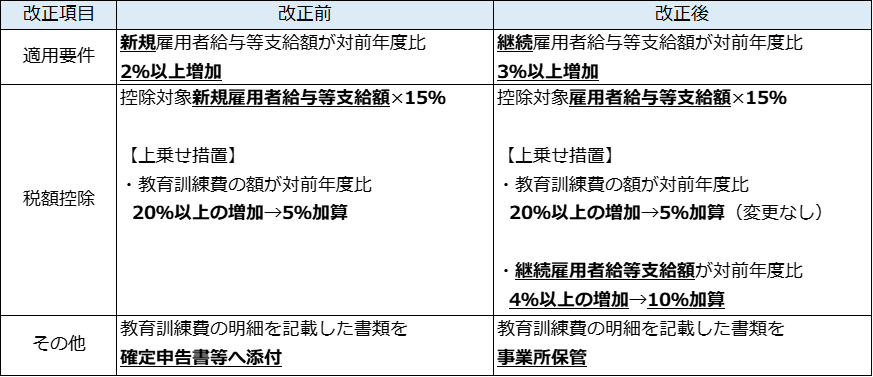

従来の制度よりも控除率を引き上げ、適用期間を延長する措置となっています。

①所得拡大促進税制【中小企業向け】

適用時期:令和4年4月1日から令和6年3月31日までの間に開始する事業年度

※適用年度の法人税額×20%が控除税額の上限となる点は変更ありません。

②給与等の支給額が増加した場合の税額控除制度【大企業向け】

適用時期:令和4年4月1日から令和6年3月31日までの間に開始する事業年度

※資本金の額等が10億円以上、かつ、常時使用する従業員数が1,000人以上である場合は、一定の事項について経済産業大臣に届け出ている場合に限り適用ができます。

所得拡大促進税制・給与等の支給額が増加した場合の税額控除制度ともに、適用年度の法人税額×20%が控除税額の上限となる点は変更ありません。

2-2 少額資産の取得価格の損金算入制度の見直し

下記①~③の制度について、貸付け(※)の用に供した資産が対象から除外されます。

(※)主な事業として行われるものは除きます。

本規定は、足場資材やドローンのレンタルによる節税スキームに対しての方策と考えられます。

適用開始時期についての明確な記載はありません。

①少額の減価償却資産の取得価格の損金算入制度

→10万円未満の少額資産又は使用可能期間が1年未満の資産の取得価格を全額損金算入

②一括償却資産の損金算入制度

→20万円未満の一括償却資産の取得価格を3年間で均等償却

③中小企業者等の少額減価償却資産の取得価格の損金算入制度の特例

→30万円未満の少額資産の取得価格を全額損金算入(上限300万円)

2-3 仮想隠蔽行為に係る経費の損金不算入

仮装隠蔽行為があり確定申告書を提出している又は確定申告書の提出をしていない場合は、(帳簿書類や明らかな証拠書類等がある場合を除き)確定申告書に記載しなかった費用の額を必要経費(損金)に算入しないことになります。

(個人事業主についても同様の措置となります。)

【適用時期】

法人:2023年1月1日以後に開始する事業年度から

個人:2023年分以降の所得税から

2-4 みなし配当の計算の見直し

・資本の払戻しにかかるみなし配当額の計算

→払戻等対応資本金額等は、その資本の払戻しにより減少した資本剰余金の額が限度となります。

・種類株を発行する法人の資本の払戻しにかかるみなし配当額の計算

→払戻等対応資本金額等は、その資本の払戻しに係る各種類資本金額を基礎として計算することになります。

2-5 オープンイノベーション促進税制の見直しと延長

下記の見直しを行った上で適用期限が2年間延長されます。

①特別新事業開拓事業者の要件

改正前:設立の日以後10年未満

改正後:設立の日以後10年未満(売上高に占める研究開発費の額が10%以上の赤字会社は設立の日以後15年未満)

②特定株式の保有見込み期間の要件

改正前;益金算入する期間を特定株式の取得の日から5年以内

改正後:益金算入する期間を特定株式の取得の日から3年以内

2-6 グループ通算税制

グループ通算制度の施行に伴い、主に下記の見直しが行われます。

・投資簿価修正制度

・通算制度からの離脱時の資産の時価評価制度

・通算税効果額の範囲

・支配関係5年継続要件

・欠損金の損金算入の特例における欠損金の通算の特例

3.消費税関連の改正

3-1 消費税の適格請求書等保存方式(インボイス制度)に係る見直し

2023年(令和5年)以後、免税事業者が適格請求書発行事業者の登録を任意のタイミングで受けられるよう登録手続きが見直されます。

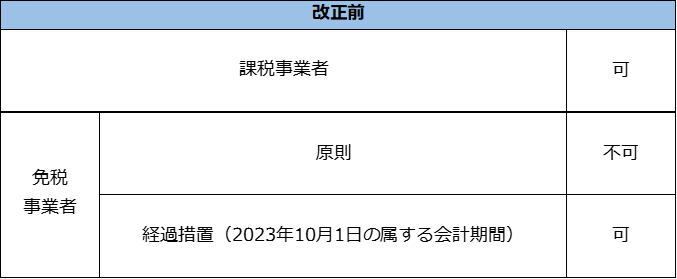

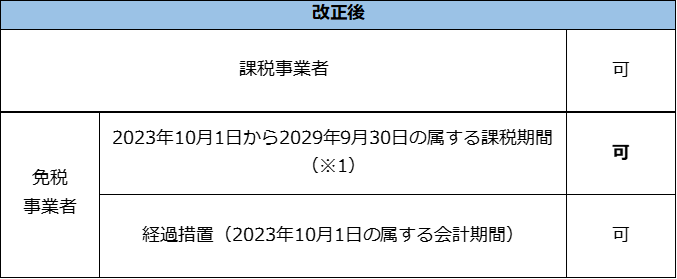

3-2 免税事業者の課税期間の中途における適格請求書発行事業者への登録

免税事業者が2023年(令和5年)10月1日から2029年(令和11年)9月30日までの日の属する課税期間中に適格請求書発行事業者の登録を受ける場合には、その登録の日から発行事業者になれる措置が取られます。

その際、課税事業者選択届出書の提出は不要ですが、適格請求書発行事業者の登録申請書の提出が必要です。

(※1)課税事業者となる課税期間の初日の前日から起算して1月前の日までに登録申請書の提出が必要

3-3 事業者免税点制度の不適用

上記①の適用を受けて適格請求書発行事業者になった事業者が、その登録日の属する課税期間の翌課税期間から、その登録日以後2年を経過する日の属する課税期間までの各課税期間については、事業者免税点制度を適用しないこととなります。

登録日の翌期、翌々期は消費税の納税義務が免除されないため注意が必要です。

4.資産税関連の改正

4-1 直系尊属から住宅取得等資金の贈与を受けた場合の非課税措置

今年度で制度の終了予定であった住宅取得資金の贈与の非課税措置について、期限の延長と受贈者の対象年齢の引き下げとなります。

①適用期限の延長

現行令和3年12月31日から令和5年12月31日までに延長

②非課税限度額

・通常の住宅 500万円

・耐震、省エネ又はバリアフリーの住宅用家屋 1000万円

③築年数要件の廃止

既存住宅家屋の要件について、築年数要件を廃止し、新耐震基準に適合している住宅用家屋であることを加える。

(登記簿上の建築日付が昭和57年1月1日以降の家屋については、新耐震基準に適合している住宅用家屋とみなされます)

④受贈者の年齢要件引き下げ

現行20歳以上から18歳以上に引き下げ

4-2 非上場株式等に係る納税猶予の特例制度

特例承継計画の提出期限を現行令和5年3月31日から令和6年3月31日までに延長

4-3 財産債務調制度の見直し

財産債務調書の提出義務者の範囲が拡大及び、財産債務調書と国外財産調書の提出期限が延長されます。

①財産債務調書の提出義務者の範囲拡大

現行の提出義務者(所得2,000万円超かつ、その年12月31日において有する財産の価額の合計額が3億円以上又は国外転出特例対象財産の価額の合計額1億円以上)のほか、その年12月31日において有する財産の価額の合計額が10億円以上の者(所得制限なし)を追加。

②財産債務調書と国外財産調書の提出期限の延長

現行翌年3月15日から翌年6月30日に延長

5.電子取引データの電磁的記録の保存の宥恕措置について

2021年12月6日付弊社スタッフコラム(『改正電子帳簿保存法が再改正され、年明けから電子保存義務2年間猶予』https://www.hikari-tax.com/column/accounting/5764.html)でご紹介した、電子帳簿保存法の再改正についても本大綱に盛り込まれています。

令和3年度電子帳簿保存法の改正により、令和4年1月1日以後に受領した電子取引データについては書面保存を廃止し、一定の要件を充足する形での電子保存を義務化するとされていました。

しかし、電子保存するためのシステム構築や社内体制が追いつかないといった事業者の声を踏まえ、下記の通り宥恕措置(「ゆうじょそち」:対応できない場合の救済措置)が整備されます。

令和4年1月1日から令和5年12月31日までの期間については、納税地等の所轄税務署長が「やむを得ない事情」があると認め、かつ、税務職員の求めに応じ書面での提示又は提出が可能であれば保存要件を満たすこととなります。なお、上記の宥恕措置の適用については、電子保存要件への対応が困難な事業者の実情に配慮し、税務署長への手続きは不要となります。

6.まとめ

以上抜粋ではありますが、今回発表された税制改正大綱の概要についてご紹介しました。

発表前の事前情報では「相続税と贈与税の一体化」として、暦年贈与の基礎控除110万円廃止も検討されているという情報もありましたが、今回の大綱には織り込まれないかたちとなっております。引き続き検討は進んでいる様子ですので、次年度大綱にて項目として含まれるかどうか確認が必要となります。

その他お気づきの点、気になる点等ございましたら、弊社担当者までお問い合わせください。

【文責】ひかり税理士法人 谷岡

3.活用していますか?持続化補助金

持続化補助金は、小規模事業者が行う販路開拓や生産性向上の取組に要する経費の一部を支援する制度です。

この制度は、商工会、商工会議所のサポートを受けながら経営計画書、補助事業計画書を作成し、審査を経て採択が決定された後、所定の補助を受けるものです。

また、現在は上記の「一般型」に加え、コロナ対策枠として「低感染リスク型ビジネス枠」が設けられ、補助金額・補助率が上乗せされています。

「低感染リスク型ビジネス枠」は、⼩規模事業者等が経営計画を作成して取り組む、ポストコロナを踏まえた新たなビジネスやサービス、⽣産プロセスの導⼊等の取組、及びその取組に資する感染防⽌対策への投資を支援するものです。

長引くコロナ禍で、事業構造の変革の必要性を感じている中小企業は多いと思われます。是非ご活用をご検討ください。

1.補助金額、補助上限

・一般型

対象経費の3分の2(上限50万円)

※共同申請(複数の事業者が連携して取り組む共同事業)の場合は上限500万円

・低感染リスク型

対象経費の4分の3(上限100万円)

※補助対象経費のうち、4分の1を上限として感染防⽌対策費用を算入可能

2.補助対象者(一般型・低感染リスク型共通)

常時使用する従業員が20人(商業・サービス業(宿泊業・娯楽業を除く)の場合は5人)以下の法人・個人事業主の方

3.補助対象経費

・一般型

販路開拓や生産性向上に取り組む費用等

・低感染リスク型

ポストコロナを踏まえた新たなビジネスやサービス、⽣産プロセスの導⼊費用等

(感染リスク低下に結びつく取り組みであることが条件)

4.補助対象経費の例

・一般型

チラシ作成、ウェブサイト作成、商談会への参加、店舗改装 等

・低感染リスク型

飲食業が、大部屋を個室にするための間仕切りの設置を行い、予約制とするためのシステムを導入する

旅館業が宿泊者のみに提供していた料理をテイクアウト可能にするための商品開発を実施 等

5.申請方法

・一般型

商工会議所から認定を得た上で、申請書を持続化補助金事務局へ郵送

・低感染リスク型

jGrantsサイトより、gBizIDを利用してWeb申請

(商工会議所の認定は必須ではありません)

6.申請スケジュール(2021年12月12日現在)

・一般型

第7回締切 2022年2月4日(金)

第8回締切 未定

・低感染リスク型

第5回締切 2022年1月12日(水)17時

第6回締切 2022年3月9日(水)17時

7.申請にあたって

より詳細な条件や申請方法については、各公式サイトの他、中小企業庁のミラサポ(中小企業向け補助金・総合支援サイト)もご参照ください。

・一般型

https://r1.jizokukahojokin.info/

・低感染リスク型

https://www.jizokuka-post-corona.jp/

・中小企業庁 ミラサポ

【文責】ひかり税理士法人 佐々木(雄)

4.顧問先紹介『株式会社ほたか様』

今回ご紹介するのは、ものづくりの街・東京蔵前にて「たのしく、書く人」をコンセプトに文具店カキモリを運営する株式会社ほたか様です。コロナ禍でおうち時間が増えて、レトロでオシャレな万年筆やガラスペンなどの手書き文具が注目を集める中、自分たちが心から使いたいと思える道具を追い求め、「新しい書く道具」として、つけペン、ガラスのインクボトル、ペンレストを作りました。

つけペンはペン軸とペン先の切り替えが可能で、お好みのペン軸に使いたいペン先を選んでたのしむことができます。インクボトルとペンレストと併せ、どれも使い続けていつしか素敵な古道具となれるような飽きのこない道具です。

お店ではオーダーでオリジナルのノートやインクを作ることもできます。世界に一つしかない自分だけのノートやインクを使えば、書くことがさらにたのしくなるでしょう。ギフトにもオススメです。ご興味のある方は是非お立ち寄りください。インスタグラムのフォローもよろしくお願いいたします。

株式会社ほたか(カキモリ)

◆〒111-0055 東京都台東区三筋1-6-2 1F

◆営業時間:平日12:00-17:00/土日祝日11:00-18:00

◆定休日:月曜日

◆URL:https://kakimori.com/pages/stores

◆インスタグラム:https://www.instagram.com/kakimori_tokyo/

◆TEL:050-1744-8546

【文責】ひかり税理士法人 森川