1.「ひかりアドバイザーグループ」の近況

前号でお知らせしました群馬県高崎市の「ひかり税理士法人」ですが、交渉を進めたところ、「ひかり」に込めた思いが一致すること等から、私たち「ひかりアドバイザーグループ」へ参画し、「ひかりブランド」のもとで広域連携を図ることで合意しました。

去る5月1日には京都において双方のトップ会談を行い、商標権の使用許諾と「ひかりアドバイザーグループ」のメンバーとして活動していくことについての合意文書に調印することができました。

今後は、研修の共同開催や企画の共同開発、さらには共同出版の実現などを通じて、私たち「ひかりアドバイザーグループ」は、さらなる広域的な展開と、より深度のあるサービスの提供に邁進していく所存ですので、高崎のメンバーともども倍旧のご支援をお願いいたします。

なお、高崎事務所の高橋所長からメッセージが届いていますので、ご一読いただければ幸いです。

滋賀事務所がオープンしました!

暖かい日差しが眩しく照りつけ、初夏の訪れを感じさせる6月17日、発展目覚ましい滋賀県の南草津駅前にひかりアドバイザーグループの新たな拠点が産声をあげました。この誕生間もない滋賀事務所は、ひかり税理士法人とひかり司法書士法人で構成されています。

昨今の世の中において、企業経営はもとより、個人の生活環境がどのように変化していくのかが不透明で、その見えざる将来に不安を募らせている方も少なくはないと思います。しかし、そのような皆様の不安を払拭し、「これから」の先行きを明るく照らすための「ひかり」として誕生したのが滋賀事務所です。

複雑化する税制に対応するプロ集団として、そして幅広いニーズに的確に応えられるサービスの専門家として、滋賀県で頑張るクライアントの皆様をサポートし、そして地域の発展に貢献できればと考えています。

誕生間もないこともあり「これから」の組織ではありますが、皆様と共に「ひかり」続ける存在の事務所となることをお約束します。

高崎事務所 高橋所長からのメッセージ

群馬県高崎市に本拠を置きます「ひかり税理士法人」代表の高橋正光と申します。

このたびは、光田先生が代表を務められます「ひかり税理士法人」の商標を侵害してしまいまして、誠に申し訳なく思っております。この場をお借りして、関係先の皆様にも改めてお詫び申し上げます。

その後、光田先生とお会いし、「ひかり」に込められたお客様への思い等が共通することから、業務提携による広域連携のお話をいただきました。光田先生には心から感謝するとともに、先生のお心の寛大さと前向きなお考えにはただただ敬服するところです。

今後は、頂いたこの機会と連携を真に活かして、私どもも京都の「ひかり税理士法人」と同様、お客様により良いサービスを提供できるよう努力してゆく所存ですので、何卒よろしくお願い申し上げます。

2.中小企業の管理について~適切な管理による経営改善に努めよう~

中小企業の経営者の方で管理について意識している方がどれほどいらっしゃるでしょうか?

銀行や取引先から「御社の○○はいくらですか?」「○○の資料を見せてください」と聞かれて、少々慌てた経験はありませんか。

ひとくちに管理といいましても、その対象は多岐にわたります。在庫、資金、ヒト、売上、経費、利益等々。これらの管理について、突然聞かれても分からないということは、十分な管理ができていないことの証左でもあります。

そこで、今回は中小企業に求められる利益管理について考えてみたいと思います。

管理は大切

中小企業の経営者とお話をしますと、「それは経理に任せてあるから分からない」とか、「頭に入っているから、資料は作っていない」といった答えが返ってくることがよくあります。

これでは管理をしているとはいえません。売上も伸びていて利益も出ている会社なら、「何も問題が起きていないから、いいじゃないか!」と反論されそうですが、そうではないのです。

事業が順調に推移している時は管理の大切さは実感できないかもしれませんし、また、管理は容易ではなく手間もかかりますから、「管理に費やす時間があったら、売上を伸ばす努力をする!」と叱られそうですが、管理の大切さが分かるのは実は経営が傾き出した時なのです。

しかし、経営が窮境に陥ってから管理の重要性に気が付いても遅いのです。ましてや、管理は苦しくなってから力を発揮するものでもありません。管理は経営が窮境に陥らないように、良好な状態を維持するためのものなのです。われわれ生身の人間の健康管理と同じといっても良いでしょう。

どのような管理が必要か

では、どのような管理が必要なのでしょうか。

例えば売上については、「どの商品が売れている、どの得意先にはよく出ている、どの店がよく売っている・・・」とすぐに答えが返ってきます。しかし、「どの商品、どこの得意先、どの店が会社の利益に貢献していますか」と質問すると、とたんに答えが怪しくなります。答えが返ってきたとしても、利益額や利益率といった詳細について尋ねると、しどろもどろという場合が少なくありません。

これは売上額だけで満足してしまい、コストについて十分な注意が払われていないことを表しています。会社の目的は利益を最大化することであって、売上を最大化することではありません。何が利益に貢献しているのかを明確にしておかないと、売上が伸びたのに利益が伸びていないということになりかねないのです。

つまり、ここで必要なのは利益管理であるということです。

利益管理とはどういうことか

利益管理ができていないのは、コストの紐付けが難しいからだと考えられます。ここで、製造業の製品別利益管理を例に説明しましょう。

まず、製造原価ですが、材料費は比較的簡単に紐付けが可能であるのに対して、加工費は厄介です。加工費は労務費と経費からなりますが、原価計算を実施している会社でも、加工費を一括して作業時間や工数を基準に配分していることがあります。しかし、これでは作業時間を要するものほど多くの加工費を負担することになり、原価が高くなる結果になってしまいます。減価償却費のように作業時間とは関係なく発生する費用や特定の製品のためだけに発生する費用などは作業時間とは別の基準で配分しなければなりません。費用の発生要因を勘案した上で、適切な基準によって配分することが肝要です。

次に、製造工程で発生する製品以外の副産品や廃棄物に注目しましょう。これらの副産物や廃棄物にも製造費用がかかっていることはいうまでもありません。低額で処分したり廃棄するだけなのに製造費用が発生しているわけですから、非常にもったいない話です。さらに廃棄する費用のことまで考えますと、工程を工夫して副産品や廃棄物を減らせば、その分利益が増加するわけです。利益管理とはそこまで考えるということなのです。

上記は一例であって、業種や業態によって状況は変わりますし、製造業でも得意先別利益管理を行うとすれば、異なる手法を用いることになります。

利益管理の留意点

すでに、賢明な読者はお気付きかと思いますが、決算書を作成する手順では利益管理はできません。そして、利益管理はその対象や範囲によって異なる考え方をしますので、正解が一つだけということもありません。

また、精度を追求しすぎるあまり、管理手法が複雑になりすぎることは避けるべきです。使い勝手の良い管理でなければ、いずれホコリを被ってしまいます。つまり、ポイントを絞り、費用対効果を考えた効果的な利益管理の実践に繋げたいところです。

3.経済危機対策における税制上の措置

政府・与党は、現状の経済危機に対処するために、経済危機対策の実施に踏み切り、5月には裏付けとなる平成21年度補正予算が成立して、雇用や金融対策・低燃費車や省エネ家電の普及促進へ向けた制度等がスタートしています。

税制上の手当てについては、去る6月19日に租税特別措置法の一部を改正する法律案が可決成立し、即日施行されることとなりました。

以下、経済危機対策における税制上の措置の内容を紹介します。

贈与税の軽減

★直系尊属からの住宅取得等資金の贈与500万円まで非課税に

今回の税制上の措置として、特に注目されているのが、この住宅取得等資金500万円までの贈与税の非課税特例であり、生前贈与の促進により高齢者の資産を活用した需要の創出が期待されています。

<適用期間>

平成21年1月1日~平成22年12月31日

<贈与者と受贈者>

贈与者:直系尊属である者(父母、祖父母等)

受贈者:贈与を受けた年の1月1日現在において20歳以上の者

<適用要件>

(1)居住用資産の取得(同時に取得する敷地、家屋の増改築を含む)に充てるために金銭の贈与を受けた場合

(2)贈与を受けた資金全額を、贈与を受けた翌年の3月15日までに住宅の取得等に充てるとともに、取得した住宅に居住すること

→上記の要件が満たせない場合でも、居住することが確実視されている場合は適用が認められますが、12月31日までに居住できなければ適用から外れますので、注意が必要となります。

<手続>

贈与を受けた翌年の3月15日までに贈与税の申告が必要となります。

<暦年課税制度の場合>

住宅取得等資金の非課税枠500万円と基礎控除110万円の合計額610万円まで、贈与税がかかりません。

<相続時精算課税制度の場合>

過去に相続時精算課税制度の適用を受けていない場合は、非課税枠500万円と特別控除枠2,500万円の合計額3,000万円まで、贈与税がかかりません。また、平成21年12月31日までに贈与をした場合は、特別控除枠が1,000万円加算される措置があるため、合計額4,000万円まで贈与税がかかりません。

ただ、相続時精算課税制度は、贈与者と受贈者について要件を限定していますので、注意が必要です。

中小法人の交際費課税の軽減

★定額控除限度額を200万円引き上げ

<適用期間>

平成21年4月1日以後に終了する事業年度から適用を開始し、来年度以降の取り扱いについては、平成22年度税制改正時に再検討予定

<適用内容>

中小企業が支出した交際費等の損金算入に一定の制限を設ける交際費等の損金不算入制度について、資本金1億円以下の法人に係る定額控除限度額が400万円から600万円に引き上げられます。

研究開発費税制の拡充

将来に向けた企業の成長・国際競争力の維持や景気回復のために、企業の研究開発を支援する必要があるとの観点から、試験研究費の総額に係る特別税額控除制度、特別試験研究費に係る特別税額控除制度及び中小企業技術基盤強化税制について以下の措置が講じられます。

★平成21・22年度の税額控除限度額を、法人税額の20%から「30%」に引き上げ

<適用期間>

平成21年4月1日から平成23年3月31日までの間に開始する事業年度

<適用内容>

税額控除の適用を受けることができる限度額が、当期の法人税額の20%から30%に引き上げられます。

★現行1年限りの税額控除限度超過額の繰越しを延長

<適用期間>

平成21・22年度発生分については平成24年度までの法人税額から控除可能

<適用内容>

平成21・22年度発生分の税額控除限度超過額を控除する場合は、平成23・24年度の税額控除限度額も当期の法人税額の30%に引き上げられます。

<繰越控除制度の適用要件>

適用要件は、現行制度と同じ「当年度の試験研究費が前年度の試験研究費を“超える”場合」と規定されているため、繰越税額控除限度超過額が発生していても、いずれかの事業年度でこの要件を満たしていなければ適用が受けられない場合がありますので、注意が必要です。

4.「どうしよう?」にお答えします!Q&Aコーナー

Q. 今年度から労働保険の年度更新期間が6月1日から7月10日までとなりました。労働保険 の申告書提出日や保険料の納付日の違いによって税務処理上何か影響があるのでしょうか?

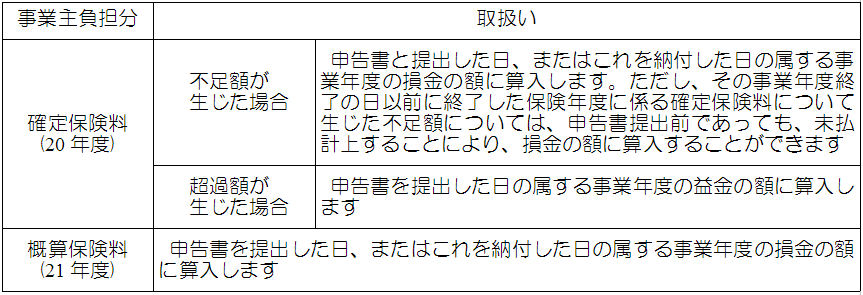

A.労働保険の年度更新は、平成20年度の保険料を精算するための確定保険料の申告・納付と平成21年度の概算保険料を納付するための申告・納付の2種類の手続きをします。

各保険料の税務上の取扱いについてまとめてみましょう。

※今回の期限の改定では、特に6月決算法人について注意が必要です。6月決算法人で、6月中に労働保険申告書を提出又は保険料を納付した場合は、21年度の概算保険料についても損金算入できますが、7月になってから申告書を提出した場合で、保険料も7月に納付したときは、21年度の概算保険料を損金算入できません。

5.チョットお邪魔します。人気のお店訪問