1.配偶者控除はどう変わる?

配偶者控除とは?

配偶者控除とは、収入が少ない配偶者がいる世帯で、控除を受ける人の所得から一定の金額を所得から控除することで、所得税・住民税の負担を軽減することができる制度です。

配偶者控除を受けるための要件

配偶者控除を受けるためには、その年の12月31日時点で、次の4つの要件の全てに当てはまることが必要です。

- 民法の規定する配偶者であること(内縁関係の人は該当しません。)

- 控除を受ける人と生計を一にしていること

- 年間の合計所得金額が38万円以下であること(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

所得が高い人は要注意!配偶者控除の適用がなくなる!?

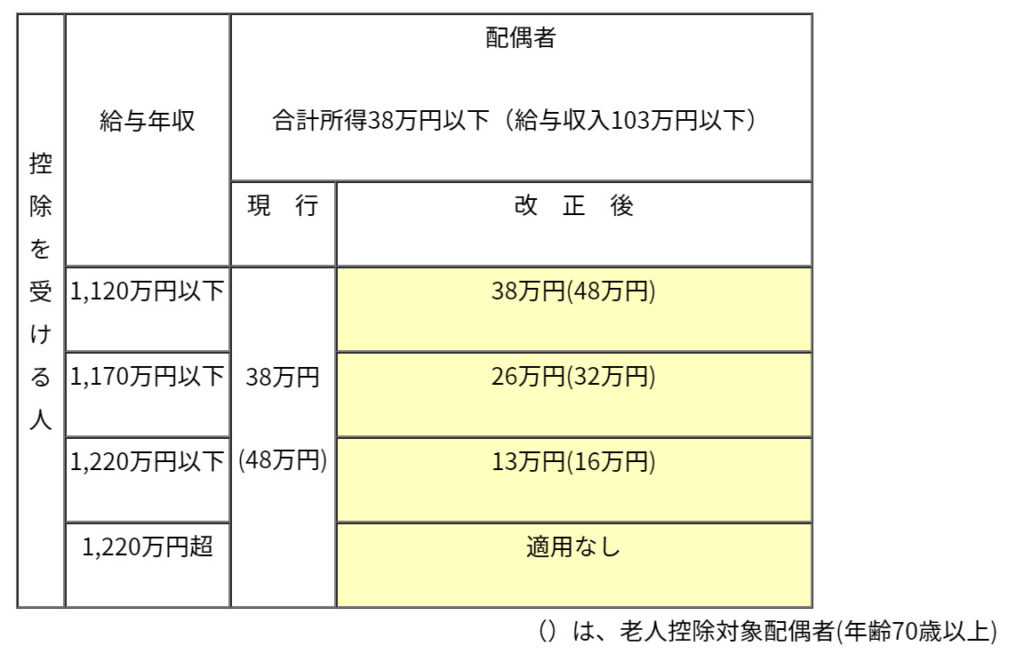

平成29年度の税制改正により、新たに控除を受ける人について所得制限が設けられることになりました。控除を受ける人の年収が1,120万円を超えると、下図のとおり配偶者控除額が段階的に減少していきます。1,220万円を超える場合については、配偶者控除の適用できないことになりますので注意が必要です。

2.配偶者特別控除はどう変わる?

配偶者特別控除とは?

配偶者の年間の合計所得金額が38万円を超えることで配偶者控除の適用が受けられないときでも、配偶者の所得金額に応じて、一定の金額の所得控除が受けられることができる制度です。なお、配偶者特別控除は夫婦の間で互いに受けることはできません。

配偶者特別控除を受けるための要件

配偶者控除を受けるためには、その年の12月31日時点で、次の5つの要件の全てに当てはまることが必要です。

- 民法の規定する配偶者であること(内縁関係の人は該当しません)

- 控除を受ける人と生計を一にしていること

- その年に青色申告者の事業専従者としての給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

- 他の人の扶養親族となっていないこと

- 年間の合計所得金額が38万円超123万円未満であること

ハードルが下がる!年間の給料収入が103万円から150万円へ

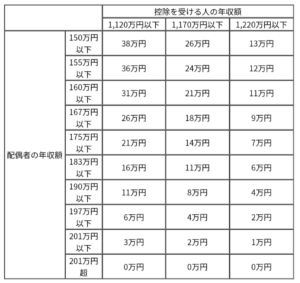

平成29年度の税制改正により、配偶者の所得制限の範囲が拡充されることになりました。パート収入がある配偶者であれば、年間収入が201万円(改正前141万円)まで、配偶者特別控除の適用を受けることができます。改正前と同様に控除を受ける人の所得制限が設けられ、配偶者の所得金額と控除を受ける人の所得金額によって控除額が変わってきますので、適用を受ける場合には注意が必要です。

改正により、配偶者の収入(給与収入のみ)が150万円までであれば、配偶者特別控除として38万円の控除を受けることが可能となります。特にパート社員で勤務されている方にとっては、103万円から150万円へ収入上限枠が引き上がることで、働き方が変化する場合もあるでしょう。

3.まとめ

配偶者をめぐる税制は昔から大きな変遷を遂げてきました。今後も変更が予想され、新しい税制への転換が本格的に議論される可能性もあります。過去の情報に惑わされないよう最新の情報を理解しておく必要があるでしょう。

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら