1.組織再編税制とは?

組織再編税制とは、

- 合併

- 会社分割

- 現物出資

- 現物分配

- 株式交換

- 株式移転

を含む組織再編行為にかかる課税について定めた税制度のことです。

組織再編が行われる場合、原則として時価で資産・負債を評価して移転するため、

- 資産の移転に伴う譲渡損益から生じる、法人に対する課税

- 資産の時価評価に伴う、株主に対する課税(みなし配当課税)

- 株主の交付に伴う株主に対する課税(株式譲渡益課税)

が発生します。(⇒税制非適格)

ただし組織再編で資産・負債を移転する場合であっても、実質的にその資産・負債に対する支配関係が継続していると認められる場合、譲渡損益を認識しないこととされています。(⇒税制適格)

2.適格・非適格とは?

組織再編税制では、組織再編は「税制適格」と「税制非適格」の2つに分類されています。

適格再編は組織自体の統合や分割を主な目的とする再編であり、非適格再編は資産・負債の引き継ぎを主な目的とする再編とイメージするとよいでしょう。

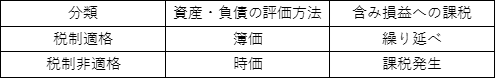

それぞれの税務的な取り扱いの違いは下図のとおりです。

適格・非適格の違いは資産を簿価で引き継ぐか時価で引き継ぐかの違いであり、結果として課税が発生するかどうかの違いとなります。

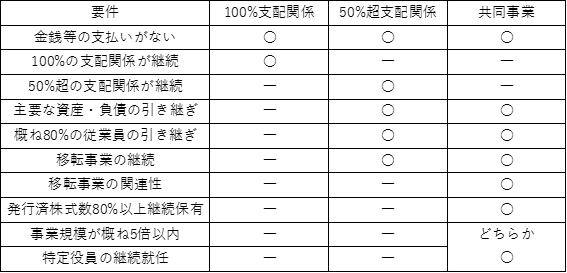

税制適格となるための要件は、

- 100%支配関係のある企業グループ内での再編

- 50%超支配関係のある企業グループ内での再編

- 共同事業を行うグループ外企業との再編

それぞれの分類により異なりますが、下図の○がついている項目を全て満たしてはじめて税制適格となります。

ただし、グループ法人税制の規定により、100%支配関係のある企業グループ内での再編では、資産・負債を時価で引き継ぐものの、帳簿価額1,000万円以上の資産について含み損益への課税が繰り延べられます。

また今回の改正で、100%支配関係のある企業グループ内での非適格再編では、帳簿価額1,000万円未満の資産は時価評価の対象から除外されます。(平成29年10月1日以後に行われる組織再編について適用)

つまり、100%支配関係のある企業グループ内での再編で金銭等の支払いがない場合、引き継ぎ時の含み損益への課税が繰り延べられるため、結果的に簿価で引き継いだのと同じことになるので注意が必要です。

3.平成29年度改正におけるポイント

平成29年度改正では、

- スピンオフ手法を用いて組織再編を行った場合の適格要件の新設(平成29年4月1日以後に行われる組織再編について適用)

- スクイーズアウト手法の組織再編税制への編入(平成29年10月1日以後に行われる組織再編について適用)

が大きな改正点となっています。

従来税制適格にならなかった一部の再編手法について、場合によっては税制適格となり得るとケースが出てきます。

また、税制適格要件のうち、

- 金銭等の支払い

- 支配関係の継続

- 株式の継続保有

について一部見直しが行われます。(平成29年10月1日以後に行われる組織再編について適用)

4.まとめ

平成29年度改正では、組織再編税制の税制適格要件について緩和される報告で改正されました。

組織再編税制は細かい規定が多く、要件の認否によって大きく税金が異なる上に、再編の形態や目的によっては必ずしも税制適格が有利とも限らないために注意が必要です。

組織再編を行う際には必ず信頼できる税理士等各種専門家に相談されることをおすすめします。

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら