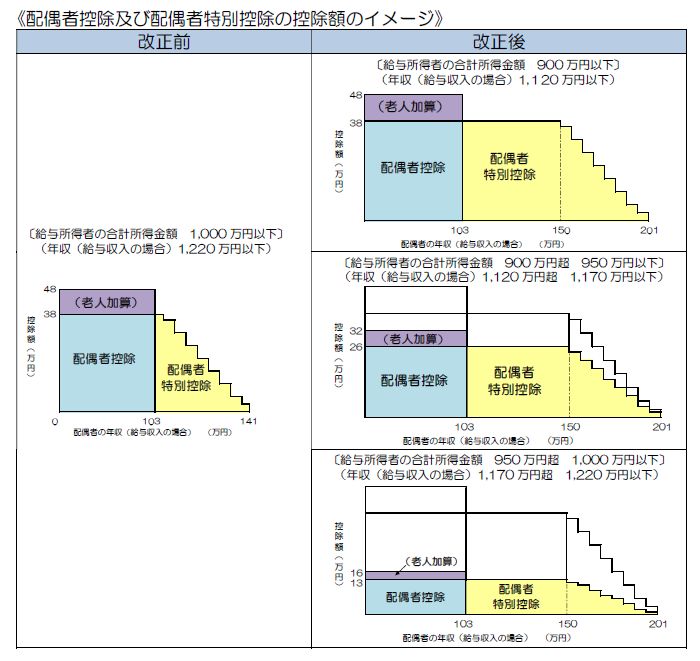

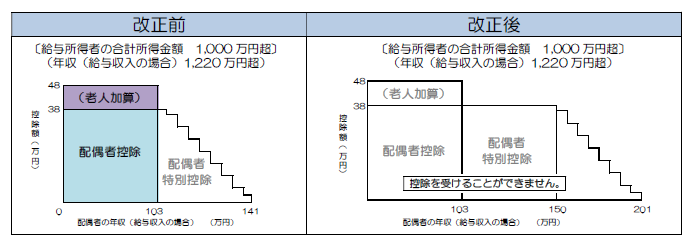

1.本人の所得が1,000万円を超えると配偶者控除が受けられない

平成30年より、配偶者控除適用の条件に、本人の所得の額も関係するようになりました。

配偶者控除とは

配偶者控除とは、配偶者の所得が38万円以下である場合に、本人の合計所得から38万円控除できる制度です。

配偶者の条件

配偶者控除の適用を受ける前提として、そもそもここでいう「配偶者」とはどのような配偶者を差すのか確認しておきましょう。

配偶者の条件

- 民法の規定による配偶者であること (婚姻届を出している。内縁関係の人は非該当。)

- 納税者本人と生計を一にしていること

- 青色申告者の事業専従者として給与の支払いを受けていないこと

本人の合計所得金額が1,000万円を超えると控除が受けられない

これまでは、配偶者の所得が38万円以下(年収103万円以下)であれば、本人の所得とは無関係に、配偶者控除を受けることができました。

しかし、平成30年からは本人の所得が1,000万円を超えると、配偶者控除の適用が受けられないこととなりました。そして、これは次に説明する配偶者特別控除についても同様です。

2.配偶者特別控除とは

前述した配偶者控除とは別に、配偶者特別控除という制度があります。

配偶者控除は、本人の年収が1,000万円以下かつ配偶者の所得が38万円以下である場合に受けられる控除ですが、この制度のみでは配偶者の所得が38万円を少しでも超えると控除額がなくなり税負担が急増する、という事態が生じます。それを避ける緩和措置として、所得が38万円を超えてもその所得金額に応じた控除額が受けられるように「配偶者特別控除」という制度が設けられました。

配偶者特別控除の具体的内容

納税者本人の所得が1,000万円以下かつ、配偶者の所得が38万円超123万円以下の場合に、配偶者の所得金額に応じて控除額が計算され、その金額が納税者本人の所得から控除できる制度です。

https://www.nta.go.jp/users/gensen/haigusya/pdf/02.pdf

(国税庁ホームページ)

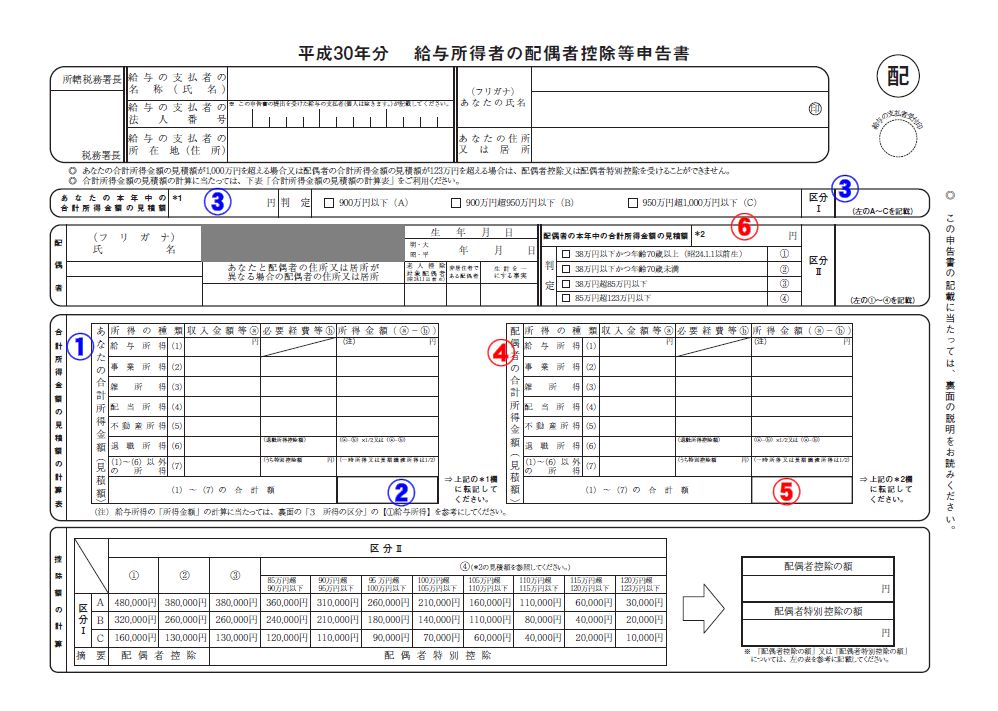

3.年末調整書類の変更点

上記の改正に伴い、年末調整時の提出書類も変更されました。

平成29年分までは、提出書類として、「給与所得者の扶養控除等申告書」と「給与所得者の保険料控除申告書 兼 給与所得者の配偶者特別控除申告書」の2枚がありましたが、 平成30年分は、制度の変更に伴い、「給与所得者の扶養控除等申告書」、「給与所得者の保険料控除申告書」と「給与所得者の配偶者控除申告書」の3枚に分かれることとなりました。

年末調整書類の書き方

ここでは特に変更があった「給与所得者の配偶者控除申告書」の書き方を説明いたします。

あらかじめ、納税者本人の年収の見積額と配偶者の年収の見積額を準備し、以下のとおりに進めてください。

1. 「合計所得金額の見積額の計算表」、左の表に本人の年収(見積額)を書きます。

2.裏面にある所得計算の表を参考に、本人の所得金額を計算します。

3.「あなたの本年中の合計所得金額の見積額」に転記し、自分がどの判定に該当するか確認する。

→どれにも該当しない場合には、提出不要者となります。

いずれかに該当する場合には、続いて配偶者の所得を計算します。

4.「合計所得金額の見積額の計算表」、右の表に配偶者の年収(見積額)を書きます。

5.②と同様、所金額を計算します。

6.「配偶者」欄の右側「配偶者の本年中の合計所得金額の見積額」に転記し、判定を行う。

控除額の算出方法

上記③及び⑤での判定を、一番下の「控除額の計算」の表に当てはめると、控除額が決定します。

「給与所得者の配偶者控除申告書」は、提出不要となる人も

提出不要となる人は、

- 配偶者がいない人(結婚していない人)

- 本人の所得が1,000万円を超える人

- 配偶者の所得が123万円超の人

以上の人は、基本的に配偶者控除及び配偶者特別控除の適用を受けられないことから、提出不要となります。

4.見積額と確定額に差異が生じた場合には、再年調か確定申告で再計算

年末調整で提出した申告書に記載する所得金額は、見積額であるため、12月31日時点の確定額と差異が生じ、控除額が変わるようなことも考えられます。

そのような場合には、翌年1月の「給与所得の源泉徴収票」を交付する時までに年末調整の再調整、もしくは確定申告により過不足の税額を精算することができます。

https://www.nta.go.jp/users/gensen/haigusya/pdf/koujo_faq.pdf

年末調整のみで所得税の計算が完了できる納税者にとって、確定申告は手間と感じるかもしれません。

ですので、本人及び配偶者の年間所得が確定したら、お早めに確認しておくことをおすすめします。

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら