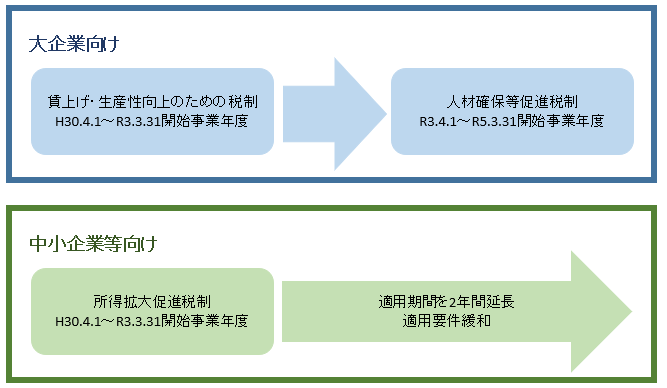

1.賃上げ・生産性向上のための税制とは

そもそも「賃上げ・生産性向上のための税制」とは何か・・・

平成30年4月1日~令和3年3月31日までに開始される事業年度で、賃上げ等を行った企業に対して、給与など支給額の増加額の一部を法人税から税額控除する制度のことです。

|

【対象期間】 【適用要件】 【税額控除の内容】 |

さらに、上乗せ要件として、教育訓練費が過去2年平均比で20%以上増加していれば、給与総額の前事業年度からの増加額の20%を税額控除(※税額控除額は法人税額の20%が上限)することが可能になります。

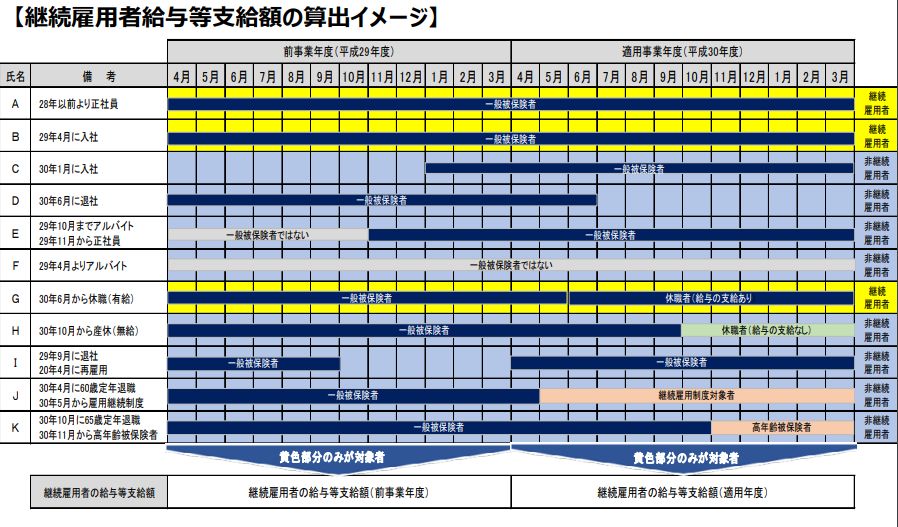

さて、では「継続雇用者給与等支給額」とは一体何でしょう。

まず継続雇用者は以下の全ての条件を満たす者を指します。

| ① 前事業年度及び適用年度の全ての月分の給与等の支給を受けた国内雇用者である ② 前事業年度及び適用年度の全ての期間において雇用保険の一般被保険者である ③ 前事業年度及び適用年度の全てまたは一部の期間において高年齢者雇用安定法に定める継続雇用制度の対象となっていない |

この条件を満たす者に対する適用年度の給与等の支給額を「継続雇用者給与等支給額」といいます。

(参考)経済産業省平成30年度創設賃上げ・生産性向上のための税制ご利用ガイドブック

https://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/26fykaisei/chinagezeiseiguidbook20201227.pdf

2.人材確保等促進税制とは

つぎに、「人材確保等促進税制」とは何か・・・人材確保等促進税制とは、ウィズコロナ・ポストコロナを見据えた企業の経営改革の実現に向け、新卒・中途採用による外部人材の獲得や人材育成への投資を積極的に行う企業に対し、法人税等の税額控除措置が講じられる制度のことです。

従来の「賃上げ・生産性向上のための税制」からの改正案をみていきましょう。

|

【対象期間】 【適用要件】 【税額控除の内容】 |

上乗せ要件についても、「教育訓練費が過去2年平均比で20%以上増加」から「教育訓練費が前年度より20%以上増加」に改正となっています。上乗せ後の税額控除の内容は、控除対象新規雇用者給与等支給額の20%を税額控除が可能となります。(※税額控除額は法人税額の20%が上限)

なお、新規雇用者給与等支給額とは、国内事業所にて新たに雇用した雇用保険法の一般被保険者者(支配関係がある法人から異動した者及び海外から異動した者を除く。)に対して、雇用した日から1年以内に支給する給与等の支給額のことを指します。

従来の賃上げ税制では、前事業年度及び適用事業年度の2年に渡り継続して雇用されている者への給与額を比較する必要がありましたが、人材確保等促進税制では該当年度において新たに雇用した者への支給額を比較することになった為適用要件の緩和及び計算方法が簡便化されたといえるのでないでしょうか。

(参考)「人材確保等促進税制」について

https://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/syotokukakudai.html

3.中小企業等向け、所得拡大促進税制も期間延長に

青色申告書を提出している中小企業者等向けの所得拡大促進税制についても対象期限の延長と適用要件の一部改正が予定されています。

【対象期間】

平成30年4月1日~令和3年3月31日に開始される事業年度 ⇒ 2年延長

【適用要件】

給与総額が前年度以上かつ継続雇用者給与等支給額が前年度比で1.5%以上増加 ⇒ 雇用者給与等支給額が前年度比で1.5%以上増加 に見直し

【税額控除の内容】

給与総額の前事業年度からの増加額の15%を税額控除(※税額控除額は法人税額の20%が上限)

【上乗せ要件】

継続雇用者給与等支給額が前年度比で2.5%以上増加し、かつ下記①又は②のいずれかを満たす場合

①教育訓練費が前年度比で10%以上増加していること

②中小企業等経営強化法に基づく経営力向上計画の認定を受けており、経営力向上が確実に行われていること

給与総額の前年度からの増加額の25%を税額控除(※税額控除額は法人税額の20%が上限)

⇒雇用者給与等支給額が前年度比で2.5%以上増加し、かつ上記①又は②のいずれかを満たす場合 に見直し予定

なお、適用要件判定時の給与等からは雇用調整助成金等の額を控除しないとされている一方で、税額控除率の基礎となる給等の金額には雇用調整助成金等の額を控除するとされています。

(参考)財務省令和3年度税制改正の大綱(三 法人課税 7 所得拡大促進税制の見直し)

https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2021/03taikou_03.htm#03_07

4.まとめ

改正後の制度はいずれも令和3年4月1日から開始される事業年度が対象となっている為、実際に決算申告業務を行うのは約1年後となりますが、計画的な採用・人件費の支給を行わなければ決算日直前になって適用ができない!なんて事態になる可能性も・・・また、集計には手間を要する為、適用の可否は事前に確認されることをおすすめ致します。

※改正後の制度については、国会で可決後に施行となります。(当コラムの内容は令和3年3月22日現在の情報である点をご了承くださいませ)

(文責:京都事務所 池田)

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら