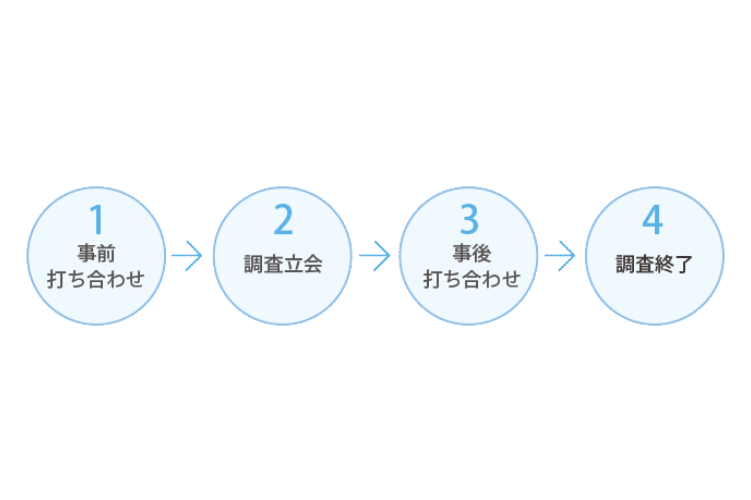

1.税務調査の流れ

(1) 事前打ち合わせ

調査対象期間における税務留意点をピックアップし、調査に対応できる体制を整えます。

調査直前に会社に訪問し、資料確認と整備の打ち合わせをいたします。特に商品の保管方法など実際に現場でしか確認できない事項についても、精査いたします。

→会社の概況、会社の組織図、役員や株主名簿、株主総会議事録、契約書等

(2) 調査立会

調査には、終日立会いをします。

(3) 事後打ち合わせ

調査指摘事項への対応、今後の方針を決定し、お客様が納得いくまで税務署との交渉を行います。

(4) 調査終了

修正事項が発生した場合は、修正申告書の作成及び会社の改善提案もさせていただきます。

2.税務調査の種類

税務調査は、一般的に「任意調査」と「強制調査」に分かれます。

- 「任意調査」

税務署に提出された申告書が適正か否かを、税務職員が現地に臨場して確認します。基本的には納税者の同意を得て行われることから、任意調査と言われています。

- 「強制調査」

刑事責任を追及することを前提に、国税局の査察官が脱税の認識と犯意を立証するために調査をします。裁判所の臨検捜索差押許可状を脱税容疑者に提示して行われることから、強制調査と言われています。

基本的に調査は、納税者に事前連絡があり、日程調整を行います。

強制調査ではない限り、あらかじめ税務署から調査をしたい旨の連絡があることが一般的ですが、遊技場や飲食店、小売店などの現金商売と呼ばれる業種については、証拠資料を隠されないよう事前連絡なしに、ある日突然に調査官が訪れる場合があります。とはいえ、このような場合でも、あくまでも任意調査ですから、業務の都合上、調査を受けられない場合は断っていただいても構いません。

顧問税理士に連絡し、当日は調査が受けられない旨の説明を行い、税理士立会いの下で税務調査を受けられるように、調査官と再度日程調整します。

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら