1.圧縮記帳の仕組み

事業を運営していく中で、国などから補助金を受取って機械などの固定資産を購入する場合があります。たとえ補助金であっても、売上などと同じく収入とみなされますから、その補助金に対しては税金がかかります。

ただ、せっかく補助金を受取ったものの、税金を一度に支払うことになれば、結果的に受取った補助金の金額自体が減ってしまうということになります。そうすると、補助金を受取ったメリットが小さくなってしまいます。

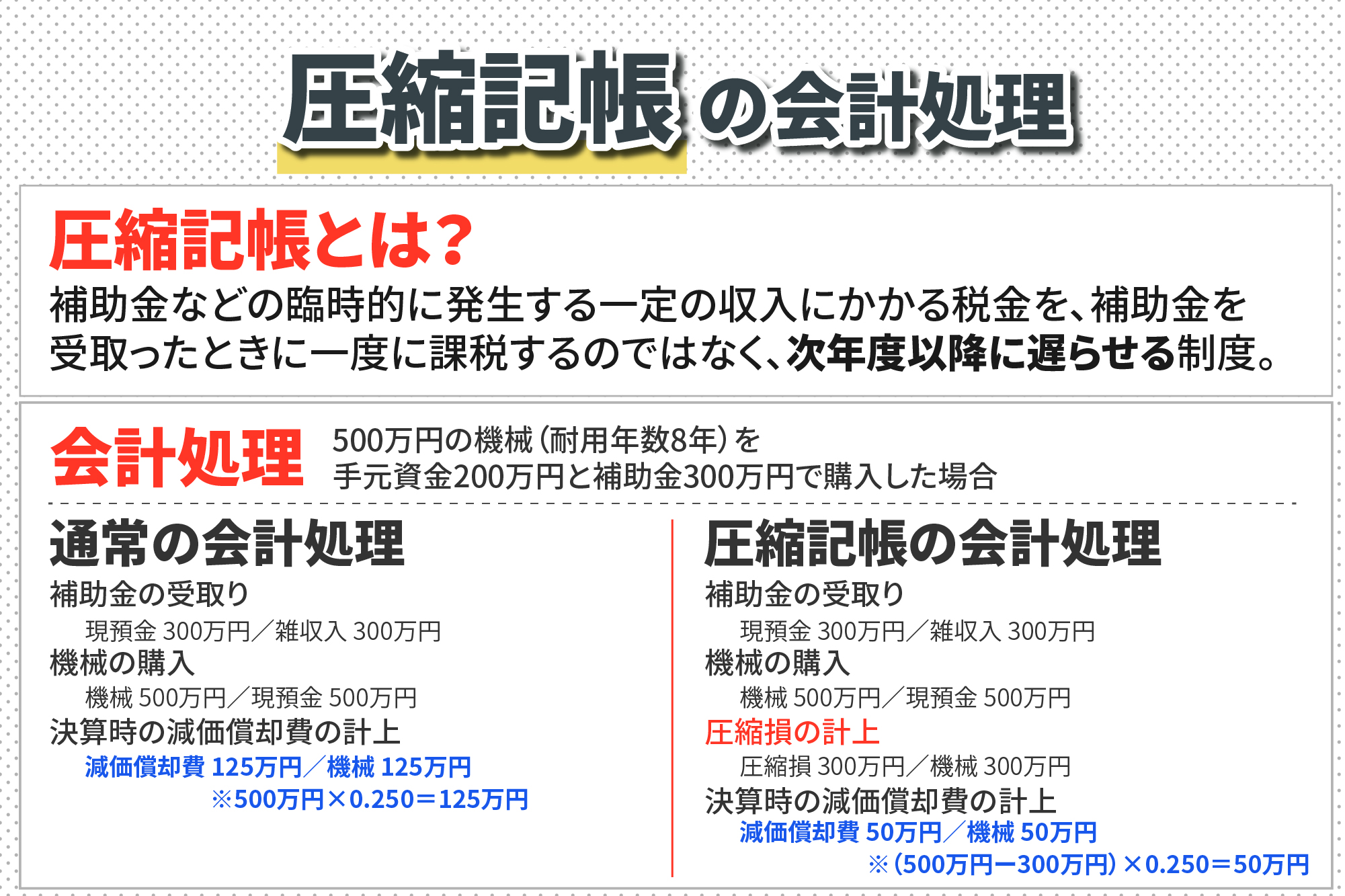

そこで活用するのが圧縮記帳という制度となります。圧縮記帳とは、補助金などの臨時的に発生する一定の収入にかかる税金を、補助金を受取ったときに一度に課税するのではなくて、税金の支払いのタイミングを次年度以降に遅らせる制度となります。

圧縮記帳を適用することによって、何年かに分散して税金を支払うようになることから、一度に税金を支払う必要がなくなり、補助金を受け取った効果がそのまま享受できるようになります。

しかし、税金を一度に支払わなくて良くなるだけで、税金が免除されることではありませんから気をつけなければなりません。

会計処理方法(直接減額方式)

それでは圧縮記帳とはどのような会計手法になるのでしょうか。直接減額方式の圧縮記帳の処理方法を事例で説明させていただきます。

◎500万円の機械(耐用年数8年)を手元資金200万円と補助金300万円で購入した場合。

■通常の会計処理(圧縮記帳を行わない場合)

1.補助金の受取り

現預金 300万円/雑収入 300万円

2.機械の購入

機械 500万円/現預金 500万円

3.決算時の減価償却費の計上(定率法償却率0.250)

減価償却費 125万円/機械 125万円

※500万円×0.250=125万円

補助金のみが収入とすれば、利益は300万円(補助金)-125万円(減価償却費)=175万円となり、支払う税金は税率が40%とすると175万円×40%=70万円となります。

つまり補助金の実質的な受取額は230万円(300万円-70万円)という結果になります。

次に圧縮記帳を適用した場合の会計処理をみていきましょう。

■圧縮記帳の会計処理

1.補助金の受取り

現預金 300万円/雑収入 300万円

2.機械の購入

機械 500万円/現預金 500万円

3.圧縮損の計上

圧縮損 300万円/機械 300万円

4.決算時の減価償却費の計上(定率法償却率0.250)

減価償却費 50万円/機械 50万円

※(500万円-300万円)×0.250=50万円

圧縮記帳の会計処理では通常の会計処理と違い、補助金の受取額と同額を圧縮損として損失を計上して機械の取得価額を減少させています。

同じく補助金のみの収入とすると利益は300万円(補助金)-300万円(圧縮損)-50万円(減価償却費)=△50万円となり、支払う税金は赤字となりますから0円です。

また、補助金の実質的な受取額は300万円(300万円-0円)という結果になり、実質的に補助金の全額を受取る形ということとなります。

2.圧縮記帳の留意点

圧縮記帳を適用する際の留意点についてまとめてみました。

税の繰延べであるということ。

上記の事例で、通常の会計処理の場合は減価償却費が125万円であるのに対し、圧縮記帳を適用した場合には減価償却費が50万円となっており、圧縮記帳を適用した場合の方が減価償却費が少なくなっています。つまり、次年度以降については減価償却費という費用が少なくなりますから、その分利益が増えこととなり、その結果、圧縮記帳を適用した場合の方が税金の負担が大きくなります。

固定資産の取得事業年度と補助金の受給事業年度が違う場合

固定資産を取得した事業年度の翌事業年度に補助金の交付を受けた場合などについても、一定の方法により圧縮記帳を受けることができますので、適用漏れがないように注意が必要です。

3.まとめ

補助金の圧縮記帳の本質は税金の繰り延べですが、一度の税金の負担が大きく減りますから、適用すればとても有利です。

ただし、有利であるために、圧縮記帳を適用する場合には一定の要件が必要になってきますから、注意しなければなりません。また、取得した固定資産について、圧縮記帳のほかに各種の特別償却・税額控除を適用できる場合には、十分に検討した上で、自社の状況に合わせて最も有利と考えられる制度を選択することが最大のポイントとなります。

補助金の圧縮記帳につきまして、ご不明な点等がございましたら、お気軽にご相談ください。

◇現在の税理士を将来変更予定の方は下記をご覧下さい!!

税理士乗り換えをお考えの方!下記フォームにメールアドレスと

お名前(ニックネームでもOK)を入力頂き、送信ボタンを押してください!

◇◇こんな方は是非ご覧ください◇◇

・今の税理士に難しい用語をあれこれ機関銃のように説明されてわからない

・顧問契約を締結しているのに何も提案してもらえない

・父の代から会社を承継したが、会計知識が古く変更したい

◇◇こんな内容をお送りします!◇◇

・税理士をなぜ乗り換える!?みんなの本音

・変更するのは意外に困難!?税理士変更の注意点

・税理士変更でこんなに変わる!業績ビフォーアフター

・専門家集団ひかりアドバイザーグループの魅力

さらに最後までお読みいただけた方に、無料で

マンガと図解で節税の勘どころを学べる「税金百科」

のプレゼントも数量限定でご用意しておりますので、

楽しみにお読み頂ければと思います。

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら