1.そもそも年末調整とは?

「年末調整」とは、給与の支払を受ける人の一人一人について、毎月(毎日)の給料や賞与などの支払の際に源泉徴収をした税額と、その年の給与の総額について納めなければならない税額(年税額)とを比べて、その過不足額を精算する手続で、給与の源泉徴収の総決算ともいうべきものです。

大部分の給与所得者は、この「年末調整」によってその年の所得税及び復興特別所得税の納税が完了し、改めて確定申告の手続をとる必要がないこととなるわけですから、この意味からも非常に大切な手続です。

2.年末調整における扶養控除の注意点とは?

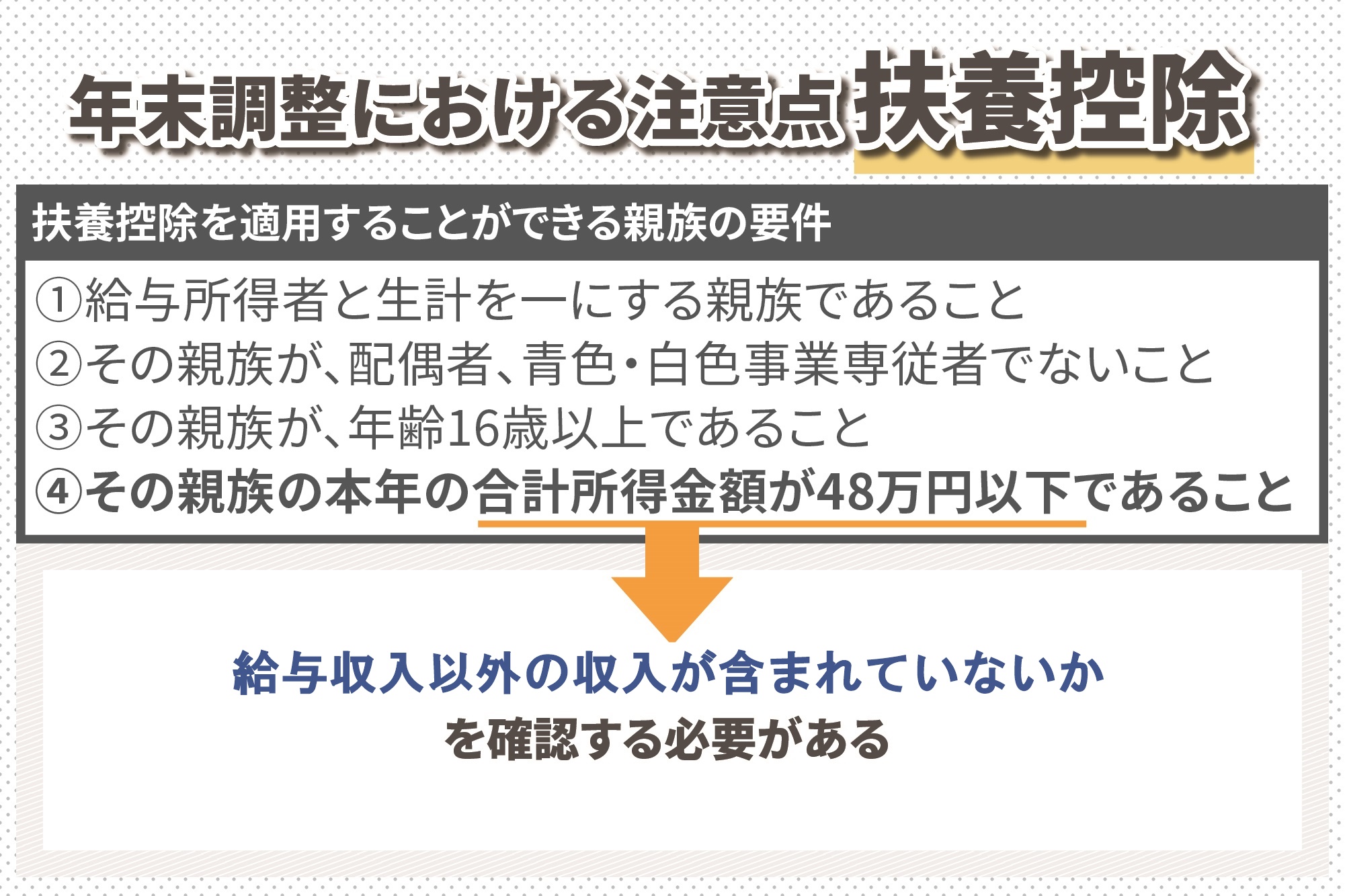

年末調整において給与所得者が、扶養する親族について扶養控除を適用することができる親族の要件は下記となります。

なお、下記の要件を満たしているかどうかは、年末調整を行う日の現況により判定することとなります。ただし、本年12月31日までにその内容に異動があった場合には、その異動後の現況により判定することとなります。

①給与所得者と生計を一にする親族であること

②その親族が、配偶者、青色・白色事業専従者でないこと

③その親族が、年齢16歳以上であること

④その親族の本年の合計所得金額が48万円以下であること

今回のコラムにおいて、特にお伝えしたい注意点は、④の「合計所得金額が48万円以下であること」の部分となります。

合計所得金額とは、簡単に申し上げると、確定申告を要する全ての収入と確定申告をすることを選択した全ての収入で、収入から諸経費を差し引いた後の利益の合計額を言います。具体的には、給与所得、事業に係る所得、不動産賃貸に係る所得、不動産譲渡に係る所得、雑所得、申告不要を選択しなかった株式等に係る譲渡・配当所得があげられます。

ここで、冒頭の「子どもの年収が103万円を超えなければ大丈夫なのではないか?」の問いに対する答えをお伝えすると、結論としては、その年収が「給与収入」のみであれば「大丈夫です」という答えになります。しかし、その年収に給与収入「以外の収入」が含まれている場合には「大丈夫ではない可能性が高い」という答えになります。

給与所得は、給与収入から給与所得控除という給与所得者としてこれぐらい経費がかかっているだろうと税法上で定められた一定の金額(最低55万円)を控除した残りの金額を言います。つまり、給与収入が年間103万円であれば給与所得控除55万円を差し引いた金額が48万円となり、そのほかに収入がなければ合計所得金額が48万円であるから、親族の要件④の「合計所得金額が48万円以下であること」を満たすことになります。

しかし、給与収入以外の収入が含まれていると、その収入については上述した給与所得控除はもちろんなく、収入金額からその収入を得るために要した必要経費の額を差し引いた金額が所得として合計所得金額に含まれてしまいます。一般的に、よほどのことがない限り、年間で55万円の必要経費は使えないでしょうから、合計所得金額が48万円以下になることはほとんどないでしょう。

従って、子どもの年収のうちに、給与収入以外の収入が含まれているか否かを確認する必要があるということを認識する必要があります。

近年では副業ブームと呼ばれるほど、初期費用が少なく、インターネットが使用できれば若年層の個人でも簡単に事業が始められる環境が整っています。例えば、せどり、アフィリエイト、投資(特に仮想通貨の売買)などがあげられます。さらに、民法改正により2022年4月1日以降は、成年年齢が引き下げられ、18歳以上で単独で法律行為を行うことができるようになることも、給与収入以外の収入を得る機会の増加につながることが予想されます。

また、これら以外にも、子ども自身としては給与収入と認識していた収入についても、実は業務委託としての収入であった、つまり事業に係る所得や雑所得に区分される収入であった、ということもあります。例えば、家庭教師の仕事を雇用形態以外の形態でする場合が該当します。

3.注意が必要な子どもの仕事とは?

ここでは、給与収入以外の収入になる仕事、なりうる仕事で主なものを例示列挙します。もしも子どもの仕事で該当しそうなものがあれば、扶養控除を適用するうえで確認をしておくのがよいでしょう。

・せどり

いわゆる転売。インターネット上で安く仕入れた商品を高く売却するビジネス。

・アフィリエイト

自身のブロクやSNSを使い、企業の商品・サービスの広告宣伝をして利益を得る成果報酬型のビジネス。

・投資

株式、FX、仮想通貨、NFT、不動産などのさまざまな投資対象があり、それらの配当や売買などにより利益を得るビジネス。

・WEBライティング

企業のコラム記事などを執筆するビジネス。

・プログラミング

企業のWEBページやシステムを構築するビジネス。アプリ開発をする場合もある。

・動画編集

YouTuberなどのライブ配信事業者の代わりに動画を編集するビジネス。動画のサムネイル編集をする場合もある。

・動画配信

YouTubeなどの動画を配信・投稿して広告収入やギフト収入を得るビジネス。ライブ配信の形態やチャット形態の場合もある。

・Uber Eats配達員

Uber Eatsより業務委託を受けて宅配サービスを提供するビジネス。

・Amazon Flex

Amazonより業務委託を受けて配送サービスを提供するビジネス。

4.まとめ

今回は、年末調整とも関わりがある、扶養控除における合計所得金額に焦点をあて、注意点を含めてご説明しました。近年では、「STORES」のネットショップを利用してインターネット上で個人商店をしたり、クラウドワークスやランサーズなどのソーシングマッチングサイトを利用して外注先として仕事をしたりと、誰でもどこでも非常に低価格の初期費用で仕事ができる環境が整っています。年末調整に向けて、今一度、子どもの仕事について確認をするのがよいでしょう。もちろん、子ども自身の確定申告が必要となるケースも出てくるでしょうから、今回の件も含めてお気軽にご相談ください。

(文責:京都事務所 森)

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら