1.消費税のインボイス制度とは何?

まずは、インボイス制度について簡単にご説明します。

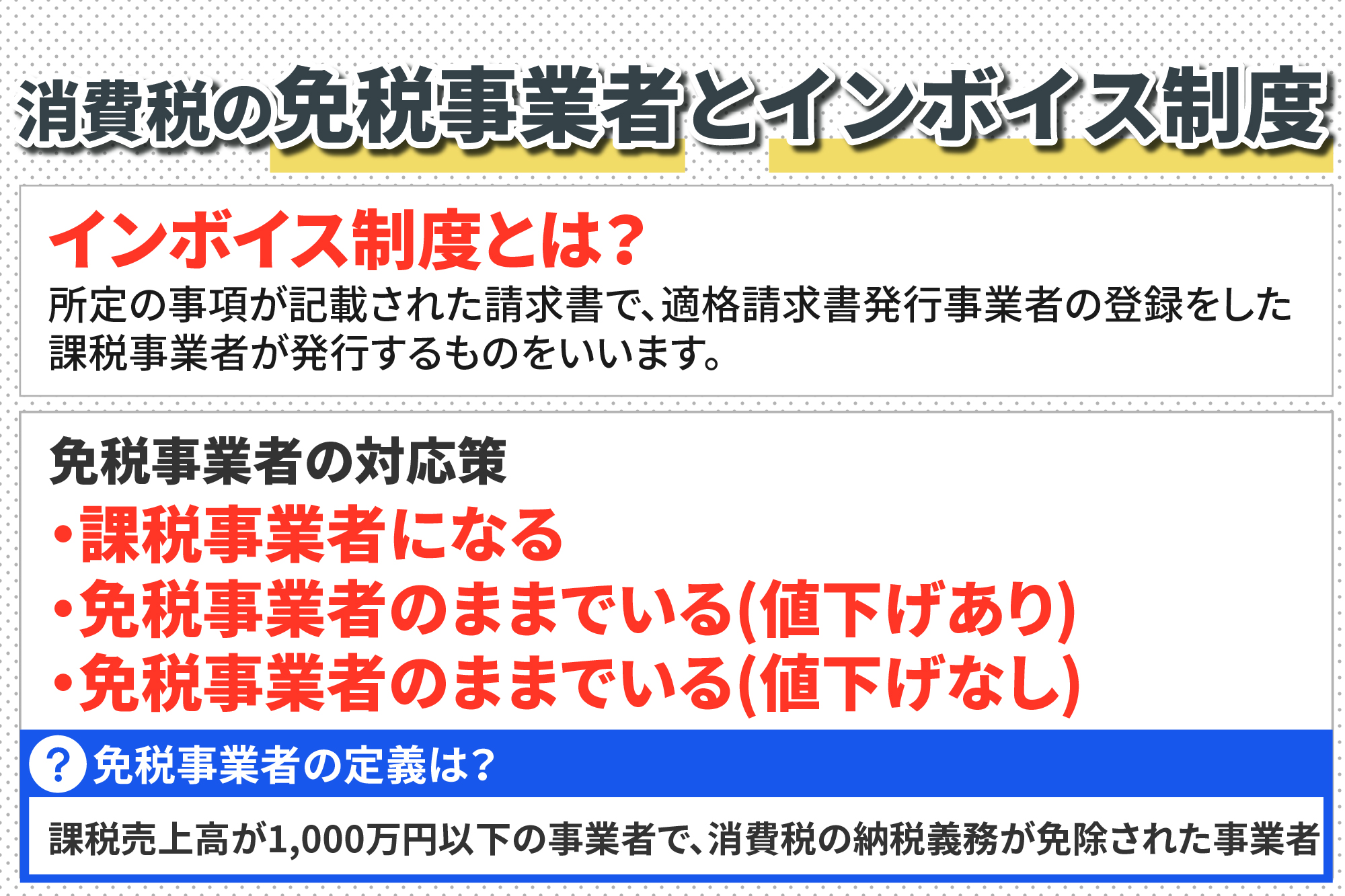

インボイス制度におけるインボイスとは、所定の事項が記載された請求書で、適格請求書発行事業者の登録をした課税事業者が発行するものをいいます。

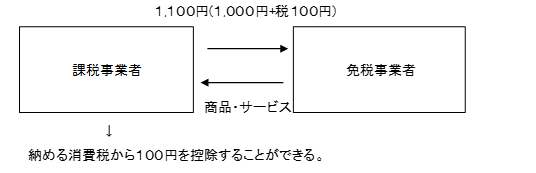

課税事業者は、課税売上に係る消費税から課税仕入に係る消費税を控除して納付消費税額を計算します。

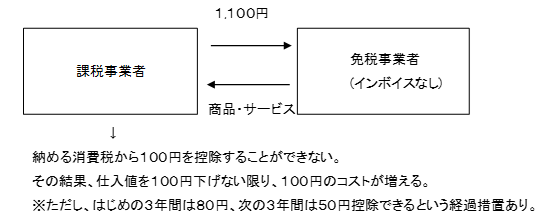

課税仕入に係る消費税を仕入税額控除といいますが、インボイス制度がスタートすると、この仕入税額控除をするための要件として、仕入先である課税事業者が発行したインボイスの保存が必要になります。インボイスを保存しない場合、課税事業者は仕入先に支払う消費税の控除ができず、納付する消費税額が増えることになります。

(ただし経過措置で、インボイスがない場合でも2026年9月まで80%、2029年9月まで50%の仕入税額控除が可能です。)

2.免税事業者の定義

免税事業者とは、課税期間の基準期間における課税売上高が1,000万円以下の事業者で、消費税の納税義務が免除された事業者をいいます(一定の場合を除きます)。

基準期間とは下記の期間のことです。

・法人の場合・・・その事業年度の前々事業年度

・個人事業主の場合・・・その年の前々年

3.インボイス制度の導入により免税事業者との取引はどう変わる?

請求書発行側である免税事業者と得意先である課税事業者を例に、インボイス制度の前後における取引の変化を単純化した取引でキャッシュの流れと共に解説します。

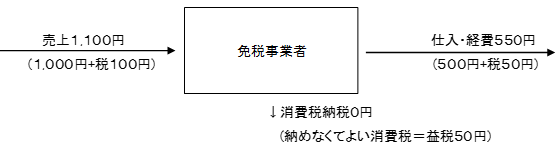

<請求書発行側である免税事業者>

○現在=インボイス制度前

○インボイス制度後

パターン1:免税事業者のままでいて、消費税を得意先に請求する場合

インボイス制度前と同じです。

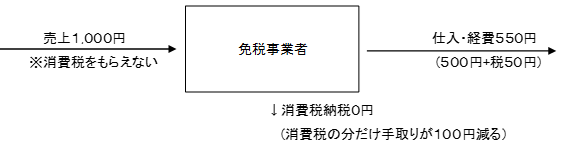

パターン2:免税事業者のままでいて、消費税を得意先に請求しない場合

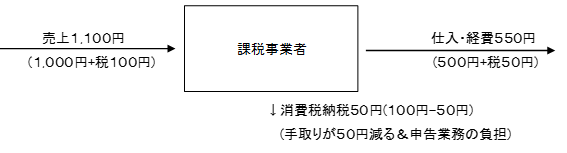

パターン3:免税事業者から課税事業者になる場合

<得意先である課税事業者>

○現在=インボイス制度前

○インボイス制度後

いかがでしょうか?

インボイス制度後、請求書発行側である免税事業者は、消費税を得意先に請求しなければ消費税分の手取りが減り、課税事業者になると消費税納付でやはり手取りが減ってさらに申告業務の負担が生じます。

よって免税事業者としては、インボイス制度後も今までと同じでいたいと思うでしょう。

一方、得意先である課税事業者からみれば、インボイスの発行ができない免税事業者と取引をすると、消費税分だけインボイス制度前よりコストが増えることになります。

この場合、以下のようなことが起きる可能性を想定できます。

例えば、請求書発行側である免税事業者がフリーランスの個人事業主で、得意先である課税事業者が法人だったとします。

フリーランスの個人事業主には、免税事業者のままでいる個人事業主と、課税事業者となった個人事業主がいて、法人はそのどちらにも同じ支払金額で仕事を依頼できるものとします。

このケースでは、法人からすれば、インボイスを発行してくれる課税事業者であるフリーランスの個人事業主ならば、消費税分だけ負担が少ないので、その課税事業者の方に仕事を依頼したくなるでしょう。

その結果、免税事業者はインボイス制度後もそのままでいると、仕事の依頼が課税事業者に流れてしまって、得意先との取引が減少するかもしれません。

そこで、免税事業者は今から対応策を考えておく必要があり、以下において、免税事業者がとりうる対応策をご紹介します。

4.免税事業者の対応策① ~課税事業者になる~

適格請求書発行事業者の登録をし、インボイスを発行できるようになれば、少なくともインボイスを理由に取引が減少する心配はないでしょう。

しかし、課税事業者となることで消費税の納税義務という負担が生じます。また、申告や経理処理などの事務も手間になることが考えられます(簡易課税制度を選択することで事務負担の縮小も可能です)。

5.免税事業者の対応策② ~免税事業者のままでいる(値下げあり)~

取引相手が負担する消費税の分だけ値下げをすれば、免税事業者のままでも取引は減少しないでしょう。また、経過措置(当初3年間は80%で、その後の3年間は50%)があるので、一度に消費税分全額を値下げする必要はないと考えられます。

ただし、6年後には消費税分全額の値下げをすることになるので、消費税分の値下げをしても、なお採算が取れるか慎重に検討する必要があります。消費税納税コストと比較して、値下げをした方が損になる場合、経過措置期間後に課税事業者になることも検討した方がいいでしょう。

6.免税事業者の対応策③ ~免税事業者のままでいる(値下げなし)~

値下げをしない免税事業者でも取引が減少しないケースとして、以下の3つが考えられます。

1つ目のケースは、その免税事業者が特殊な技術等を有している場合です。その免税事業者にしかできないため、取引相手は消費税の負担が増えてもその免税事業者との取引を継続することが考えられます。

2つ目は、取引相手が一般消費者のケースです。消費者は仕入税額控除の必要がないので、インボイスも必要ないものと考えられます。また、全ての取引相手が免税事業者や簡易課税事業者である場合も、取引相手がインボイスによる仕入税額控除を行わないので、こちらが免税事業者のままでも変わりはないでしょう。

(ただし、消費者によっては、消費税の記載がある一方で登録番号のない領収書をうっかり発行してしまうと不審に思われるかもしれません。)

3つ目は、その免税事業者がインボイスの交付義務免除に該当する取引を行っているという、非常に限られたケースのみで期待できるものです。

「卸売市場において行う生鮮食料品等の譲渡」、「農協等に委託して行う農林水産物の譲渡」、「自動販売機や自動サービス機により行われる3万円未満の商品の販売等(自販機特例)」などがあります。これらについては、インボイスを発行しなくても取引相手は仕入税額控除が可能なので、今まで通りで変わりはありません。

7.まとめ

これまで原則として課税売上1,000万円以下の事業者に適用された免税事業者の制度ですが、インボイス制度は売り手側である免税事業者と買い手側である課税事業者の取引に大きく影響を及ぼします。

免税事業者の益税といわれてきたものも、このインボイス制度によってほぼなくなります。

今回、免税事業者の対応策を簡単にご紹介しましたが、特殊なケースの場合には他にも対応策が考えられるかもしれません。免税事業者の方は、是非お早めに顧問税理士に今後の対応策をご相談されてみてはいかがでしょうか。

(文責:東京事務所 森川)

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら