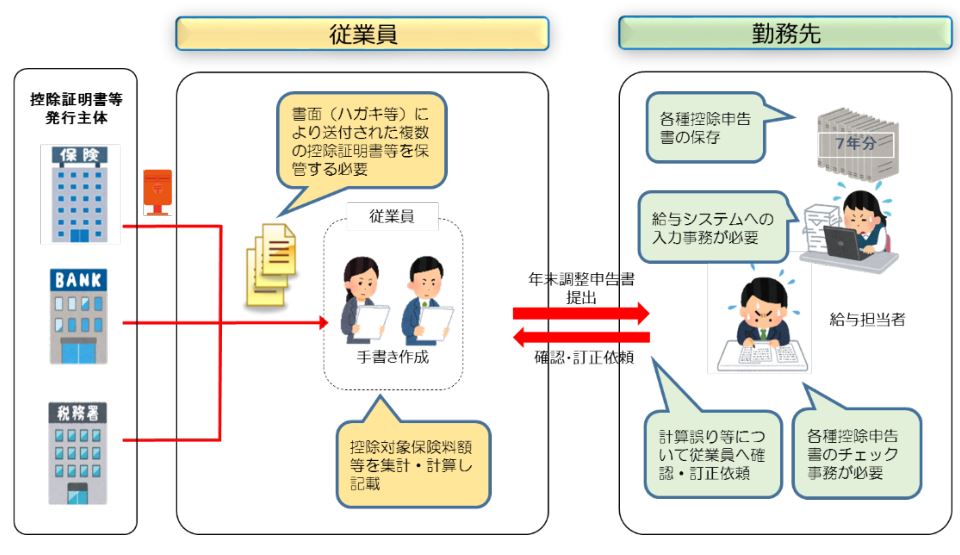

1.これまでの年末調整業務の流れと課題

これまでの年末調整手続きにおいては、以下のような流れとなっていました。

①勤務先が、各従業員に年末調整の申告書類を配布し、記載内容の説明して必要書類の提出を求める。

②従業員は、保険会社などから受け取った控除証明書を保管しておき、勤務先から配られた申告書に必要事項を記載して勤務先に提出する。

③勤務先は、従業員から申告書および控除証明書を受け取ったら、記載漏れや金額誤りなどが無いかチェックし、必要に応じて従業員に修正や再提出を依頼する。

全てのチェックが完了したら、給与計算ソフトなどにその内容を手入力して年末調整の計算作業を行う。

この場合、従業員/勤務先とも、以下のような手間や課題がありました。

(従業員)

- 保険会社などから受け取った控除証明書を、申告書にどのように記載すれば良いかわからない

- 毎年同じ様な書類に同じ様な内容を毎回手書きをしている

(勤務先)

- 従業員数や営業所数が多くなると、年末調整に関する用紙の配布に時間が掛かる。

- 回収した用紙の記載漏れや計算誤りのチェック、修正依頼に時間が掛かる。

- 給与計算ソフトなどへ各種情報を手入力するため、時間も掛かるし入力誤りが無いかのチェックも必要となる。

(国税庁:年末調整手続の電子化概要図より)

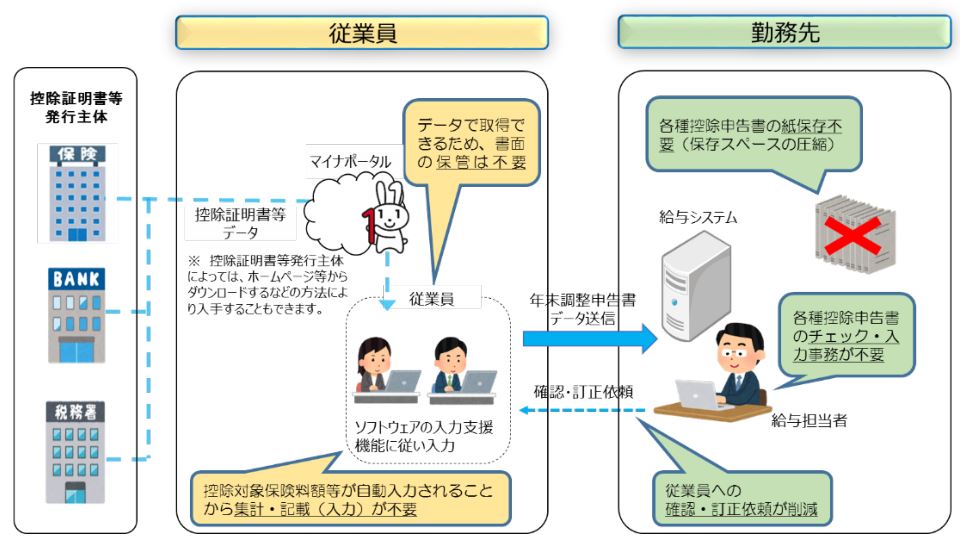

2.電子化に対応した後の年末調整業務の流れ

こうした手間の掛かる年末調整業務が電子化すると、以下のような流れになります。

①従業員は、国税庁が無償配布する「年末調整控除申告書作成用ソフトウェア(年調ソフト)」を自身のPCまたはスマホアプリで導入します。

※勤務先は、年末調整に利用する申告書を従業員に配布する必要はありません

②従業員は、保険会社や金融機関のマイページなどから、控除証明書データを年調ソフトにインポートします。

また扶養親族の情報なども年調ソフト上で入力します。

※インポートした情報は、保険料控除申告書などの各項目に自動的に入力されます。

※マイナンバーカードを有している場合には、マイナポータルサイトを経由すれば、複数の保険会社や金融機関の控除証明データをまとめてインポートすることも可能です。

※入力した扶養親族情報などは、翌年以降の年調ソフトにも引き継ぐことができますので、毎年手書きする必要がなくなります。

③従業員は、年調ソフトに必要情報の入力や控除照明データのインポートが完了すれば、その年末調整データを勤務先に、メールやUSBメモリなどを利用して電子データで提出します。

※控除証明データを年調ソフトにインポートして勤務先に年末調整データを提供した場合には、保険会社などから送付されてきた控除証明書については別途勤務先に提出する必要はありません。

④勤務先は、従業員から提出された年末調整データを、給与計算ソフトなどにインポートすることで、そのまま年末調整作業を行うことができます。

※勤務先は、書類の入力チェックや給与計算システムへの入力などの作業を大幅に削減することができます。

(国税庁:年末調整手続の電子化概要図より)

3.年末調整の電子化に向けた準備

電子化によって年末調整業務の負荷を大幅に削減することが期待されますが、電子化を取り入れるためには、事前に税務署への申請書の提出が必要となります。

これは『源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請書』という書類で、税務署に提出して承認を受ける必要があります。

ただし税務署に提出しても基本的には税務署からの承認の通知等はありません。

みなし承認制度というものがあり、申請書を提出した日の翌月末日までに税務署から否認の通知などがされなければ、その翌月末日を持って承認されたものと見なされ、翌々月1日から承認された内容が適用されることになっています。

年末調整の電子化そのものについては2020年10月からスタートとなりますので、スタート当初から電子化に対応するためには2020年8月末までに申請書の提出が必要となります。

一方2020年11月になってから申請書を提出した場合には、従業員から電子データとして年末調整データを受け取ることができるのが2021年1月以降となってしまいますので、年末調整の電子化対応をこれから本格検討する場合でも、申請書の提出は先に済ませておくのが良いと思います。

■国税庁HP

『源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請書』

(上記リンクのクリックで国税庁のサイトにジャンプします)

4.(まとめ)まずは会社の実情にあった運用を

以上、年末調整の電子化の概要と、そのための必要な申請について紹介しました。

煩雑な年末調整業務を効率化することが可能となりますので、是非取り組みたい制度ですね。

ただし全ての企業が、一足飛びに年末調整の電子化のメリットを享受できるとも限らないため、まずは自社において電子化ルールをどこまで採用するかの検討が必要になるかと思います。

- 勤務先からすれば、従業員と書類のやり取りが不要になる一方で、年調ソフトの導入方法や控除証明データのインポート方法などに関する周知広報が必要となります。

- アルバイト従業員など、給与支給額が低く保険料控除証明書の提出が不要なケースでは、年調ソフトを利用するよりも、従来の紙書類でやり取りする方がスムーズな場合も考えられます。

また2020年10月の電子化スタート当初から、全ての保険会社や金融機関が控除証明データの電子提供に対応している訳ではありません。

その場合には、従業員が年調ソフトに必要情報を入力して電子データを勤務先にメール等で提出するとともに、保険会社などから受領した控除証明書を従来どおり紙で提出することでも対応可能です。

これでも勤務先からすれば、従業員から受け取った電子データをそのまま給与計算システムにインポートして年末調整作業をすることができる(手入力作業が不要になる)ので、全体としては業務効率は改善されることでしょう。

また勤務先で利用している給与計算システムによっては、年末調整の電子化に対応するアップデートに際して、国税庁が提供する「年調ソフト」の機能が内蔵されるケースも考えられますので、その場合には従業員と勤務先とのデータのやり取りが更にスムーズにできる可能性もあります。

国税庁のサイトには、企業が年末調整の電子化を検討するにあたって参考となる手引きやパンフレットも多く掲載されていますので、まずはそれらを参照して自社の電子化のスケジュールを検討しては如何でしょうか。

【参考リンク(国税庁)】

以下のリンクをクリックすると、国税庁の各ページにジャンプします。

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら