1. 家族信託とは(前回の振り返り)

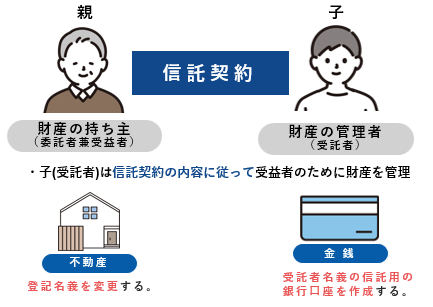

家族信託とは、認知症などで意思判断能力が低下しても、財産を適切に管理・活用できるよう、信頼できる家族(子など)に財産管理を託す仕組みです。相続対策や認知症対策として活用でき、柔軟な資産運用が可能です。

認知症などで医師から意思判断能力が喪失したと診断されてしまうと、銀行預金が引き出せない、定期預金が解約できない、自宅不動産が売却できないなどのいわゆる「資産凍結」に陥る可能性があります。

「資産凍結」に陥らないための認知症対策のひとつとして、家族信託という制度があります。

親が元気なうちに親と家族との間で家族信託をすることにより、親が認知症になっても、親の資産が凍結することなく、家族が柔軟に管理・運用・処分することができるようになるのです。

家族信託制度の詳細は前回投稿 「認知症対策(家族信託で守る資産と未来)」 をご覧ください。

2. 家族信託の活用事例 ~認知症になると自宅が売れない!?~

前述の通り、認知症になると資産凍結に陥る可能性があるため、日々多くの方から認知症対策のご相談をいただきます。

今回は、家族信託で資産凍結を防ぎ、お客様のお悩みを解決できたお話をさせていただきます。

「家族構成」

母(85歳)、長男(55歳)(父は他界済み)

「相談者」

長男

「母の財産」

自宅不動産と現預金のみで、有価証券など他の財産なし

ご長男から高齢の母の資産凍結を心配しているとご相談をいただきました。

お母様は自宅に一人でお住まいで、ゆくゆくは介護施設への入居を検討されていました。

しかし、介護施設へ入居する際には入居費用が必要であり、入居後も介護・施設費用が必要になるため、手元の現預金でお金が足りるのかを心配されていました。

そのため、入居後に空き家となってしまう自宅を売却して、まとまったお金を工面することも検討されていました。

ただし、お母様のご年齢は85歳。

足腰も悪く、日に日にもの忘れが増えてきており、いつ認知症と診断されてもおかしくない状況です。

認知症になってしまうと、自宅を売却することが困難になる可能性があります。

お母様とご長男の意向として、家族の生活のことは家族で決めたい、自宅の売却手続きを進める中で、自分達の意思でスムーズに売却を行いたい、売却条件もなるべく不利にならないようにしたい、との想いを聞かせていただきました。

認知症対策として任意後見契約の利用も検討しましたが、今回は以下の理由から家族信託を提案し、認知症対策を進めることとなりました。

●お母様の将来的な介護・施設費用を考慮すると、手元の現預金では足らない可能性があることから、お母様の自宅不動産を確実に売却できる環境を整える必要があること

●お母様の今後の生活のことは、お母様とご長男とで決めたい想いがあること

●お母様の意思判断能力が喪失する前であっても、足腰の悪いお母様のために、ご長男がお母様の代わりに各種支払等の手続きができるようにしておきたいこと

現段階のお母様がお元気なうちに家族信託を活用し、自宅と現預金をお母様からご長男に託します。

家族信託をすることで、例えお母様が認知症になり、意思判断能力を喪失したとしても、託されたご長男はお母様の代わりに、ご長男の判断で自宅の売却を行うことができ、その売却代金を介護・施設費用に充てることができます。

お母様は、もしもご自身が意思判断能力を喪失しても、代わりにご長男が自宅を売却してくれることに安心され、老後の生活の心配ごとが一つ解決できたと喜んでおられました。

3. 任意後見契約とは

制度詳細は別のコラムでご紹介させていただきますが、任意後見契約とは、本人の意思判断能力が低下したときに備えて、本人がお元気なうちに、本人自らが選んだ人(任意後見人)に、代わりにしてもらいたいことを契約(任意後見契約)で決めておく制度です。

認知症や病気で意思判断能力が低下した際、家庭裁判所に任意後見監督人の選任を申立て、監督を受けながら任意後見人が支援を開始します。

任意後見人は、ご本人のために生活に必要な範囲で財産管理(預金の引き出し、物品購入、不動産管理など)と身上監護(介護・福祉サービス契約、入院手続きなど)を行います。

任意後見契約の利点は、信頼できる任意後見人を本人自らが指定できること、財産管理や身上監護の範囲を本人の意思で決められること、法定後見制度の法定後見人報酬(月額3万円~6万円)よりも任意後見監督人報酬(月額1万円~3万円)の方が継続的に発生する費用が低額であることです。(法定後見制度の詳細は前回投稿 「認知症対策(家族信託で守る資産と未来)」 をご覧ください。)

一方、注意点としては、家庭裁判所が選任した任意後見監督人の監督を受ける必要があること、意思判断能力が喪失するまでは任意後見契約が開始できないこと、任意後見契約開始後に本人が行った行為を、任意後見人がその行為を本人に代わって取り消す権限を持たないことが挙げられます。

その他、任意後見契約では、生前贈与として本人の代わりに子や孫へお金を振り込んだり、不動産投資や相続税対策のために本人の代わりに物件を購入・建築・売却したり、有価証券投資のために本人の代わりに株式の運用をしたりなど、本人の財産を減らす可能性のある行為については、任意後見監督人の監督のもと、一定の制約の中で任意後見人が慎重に行う必要があります(必ずしもその行為が実施できるとは限りません)。

4. 家族信託と任意後見契約の比較

では、家族信託と任意後見契約を比較した際に、どちらを選べばいいのでしょうか。

結論から申し上げると、家庭裁判所や任意後見監督人による第三者の監督は受けずに、ご家族の意思と判断のもとで、柔軟に、かつ確実にご本人のために財産管理を行いたい方は、家族信託が良いでしょう。

反対に、ご家族の関係性から、お目付け役としての家庭裁判所や任意後見監督人など第三者による監督を求める方や、本人のために身上監護が行えるよう、家族以外の知人が家族と同じ立場の資格を有する必要のある方は、任意後見契約が良いでしょう。

なお、家族信託は財産管理に特化した制度であるため、身上監護について定めたい場合は、任意後見契約を併用することもできます。

身上監護については、任意後見契約がなくとも家族で代わりに手続きできることが多いため、身上監護がないからと言って大きな問題になることはあまりありませんが、家族が海外や遠方に居住しているケースもあり、状況によっては身上監護について任意後見契約による対策が必要なケースもあります。

5. まとめ

今回は家族信託の活用事例のご紹介と、家族信託制度と任意後見制度の比較を行いました。

もちろんケースバイケースなので、どちらのほうが優れているということはありません。

お客様のご状況・ご意向に応じて使い分けていくことが重要です。

ご自身の家族ではどちらの制度で認知症対策をするのが望ましいのか、ご家族の望む将来を実現するためにはどのような生前対策が必要なのか、認知症対策や生前対策についてお悩みのある方は、ぜひとも我々にご相談ください。

次回は賃貸物件であるアパートや土地をお持ちの方にご覧いただきたい、

「収益不動産の家族信託活用法」

について解説いたします。

収益不動産をお持ちの方特有のお悩みが家族信託で解決できるかもしれません。

乞うご期待ください。

・参考:厚生労働省 任意後見制度とは

https://guardianship.mhlw.go.jp/personal/type/optional_guardianship/

(文責:京都事務所 森)

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら