1.ふるさと納税とは?

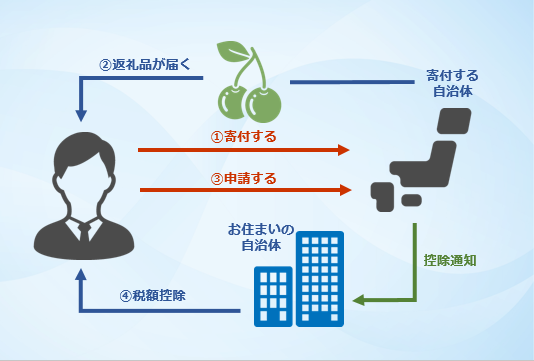

ふるさと納税は、自身で選んだ自治体に対して寄付を行った場合に、寄付額のうち2,000円を超える部分について、所得税及び住民税からそれぞれ控除が受けられる制度です。

自分の生まれ故郷だけでなく、お世話になった自治体や応援したい自治体など、どの自治体にもふるさと納税が寄付対象になります。

ふるさと納税を利用する上でのメリットは税額控除だけではなく、寄付をすると自治体から名産品や魅力的な返礼品を受けとることができます。返礼品を目的として寄付される方も多いのではないでしょうか。

2.ふるさと納税の控除を受けるには?

ふるさと納税として寄付した金額の控除を受けるためには、確定申告をする必要があります。確定申告をする際には、寄付をした自治体から送付させる「寄付金受領証」が必要になります。確定申告をすることで、所得税、住民税の控除が受けられます。

この確定申告の手続きを省略して利用できるように、2015年から「ふるさと納税ワンストップ特例制度」がスタートしました。

ワンストップ特例制度は、ふるさと納税を行った自治体に申請書を提出することで、確定申告をすることなく住民税から控除を受けられます。確定申告を行わないため、所得税から控除を受けることができませんが、不利にならにようにその分を住民税から控除することになっています。

ワンストップ特例制度を利用するには、確定申告の必要のない給与所得者であり、寄付先が5自治体以内に限ります。

3.ふるさと納税の注意点!

①税額控除額は無限ではない

ふるさと納税の税額控除には上限があります。上限金額は、年収と家族構成などによって変わるため、ふるさと納税に関する情報サイトで簡単にシミュレーションができますので、それらを利用し、寄付金額を検討ください。

ふるさと納税は、1月~12月までの収入を基準に限度額が決まります。新型コロナウィルス感染症の影響などで収入が減少した場合には、控除額の上限金額が前年に比べて少なくなる可能性があるので、上限金額をシミュレーションする際は、寄付する年分の収入で行う必要があります。

②ワンストップ特例申請後に住所変更があったら

ワンストップ特例申請をした後に、転勤や引越しなどで住所に変更が生じた場合、特例申請を行った自治体に対し、住所を変更した旨を記載した「変更届出書」を提出する必要があります。変更届出書を提出しないと、特例申請を行った自治体は転居前の住所地にしか連絡しないため、住民税の控除が受けられません。

③ワンストップ特例申請後に確定申告を提出することになったら

ワンストップ特例申請をした後に、医療費控除などで、確定申告の提出が必要になった場合に、ふるさと納税の記載をせずに提出するとワンストップ特例申請がなかったことになります。その場合は、更生の請求により控除の適用を受けることができます。

4.まとめ

ふるさと納税は、自治体に寄付をすることで、税制優遇を受けられ、返礼品を受けとれる制度です。

寄付した後にも手続きや注意点があるので、事前に把握しておくことをおすすめします。

ふるさと納税の支払方法をクレジットカードにすることで、クレジットカードのポイントも獲得することができます。

またポータルサイトが、キャンペーンを実施している場合もあり、返礼品とは別に恩恵を受けられるかもしれません。

ふるさと納税の仕組みや目的をしっかり理解して、楽しくふるさと納税制度を利用してみてはいかがでしょうか。

(文責:広島事務所 大谷)

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら