1.経営セーフティ共済とは

経営セーフティ共済は、中小企業が毎月掛金を掛けておくことで、仮に取引先が倒産し、債権回収が滞っても、その掛金に応じた借入を無担保・無保証でできて、その借入で急場をしのいで連鎖倒産を避けることができるというありがたい制度です。

1978年(昭和53年)4月に設けられて以来50年以上の実績のある制度で、国が全額を出資する独立行政法人中小企業基盤整備機構が運営しているので安全です。

2.掛金の納付

○毎月5,000円から20万円まで選べ、会社の状況に合わせて増額・減額することが可能です。

○掛金の累積上限は800万円までです。仮に、毎月の掛金を上限20万円とすれば、40か月で累積上限に達します。

○掛金をまとめて支払う前納制度もあります。

3.貸付制度

取引先が倒産して、売掛金や受取手形といった債権の回収が困難になった時に借入をすることができます。資金繰りがつかなくなって連鎖倒産することを防ぐ目的の制度ですから、債権の回収が困難になったときには、すぐに借入できるよう手続が整備されています。

<借入の条件>

○無担保・無保証人・無利子です(ただし延滞の場合は年14.6%の率による違約金が課されます)。

○借りられる上限金額は、次のAとBの少ない金額です。

A:回収困難となった債権の額

B:納付された掛金累積額の10倍(最高8,000万円)

○償還期間は、貸付金額に応じて、当初の据置期間6か月を含み5~7年です。

○借入時には、それまでの掛金累積額のうち、借入額の10%分の権利が消滅します。この部分は無利子で借りられることの対価と考えるとわかりやすいでしょう。

4.解約の場合の解約手当金

自己都合で解約した場合は、契約期間に応じて次の解約手当金を受け取れ、経営セーフティ共済の特徴といえます。

<解約手当金>

○40か月以上:掛金総額の全額

○12か月以上:掛金総額の8割以上

○12か月未満:掛け捨て

5.加入手続

加入手続の窓口は、取引をしている金融機関がもっとも利便性が高いと思います。また、地域の商工会や商工会議所などでも手続できます。

6.加入要件

<規模の要件>

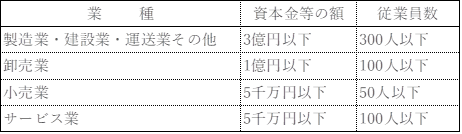

○中小企業者を対象に設けられた制度のため、資本金等の額または従業員数のいずれかが一定の範囲内の場合に加入できます。その範囲を抜粋したのが以下の表です。

○なお、8月2日に施行された「産業競争力強化法等の一部を改正する法律」では、特定の要件を満たす企業は、契約後に中小企業者でなくなった後でも貸付が受けられるよう改正されました。

<事業継続期間の要件>

○加入要件として、継続して1年以上事業を行っていることが必要です。新設法人の場合で、個人事業を引き継いで法人成りした場合は、個人事業を行っていた期間を通算できるようです。

<個人事業主の場合>

○個人の場合は、事業所得となる事業を行っている場合に限られ、不動産所得では、たとえ5棟10室以上の事業的規模を満たしていても対象とならないので注意が必要です。

より詳細な制度の内容は中小企業基盤整備機構のホームページをご覧ください。

https://www.smrj.go.jp/kyosai/tkyosai/index.html

続きは8月30日の予定です。

(文責:東京事務所 今井)

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら