1.広大地評価とは

相続税は、財産を所有している人が亡くなった際に、その財産に係る税金です。土地や建物という不動産を所有している人が亡くなった場合には、その不動産に対して相続税が課税されます。

また、相続税は相続財産(預金や株、不動産 等)の金額に応じて税率が変わりますので、相続財産の金額が高ければ高いほど相続税額も高くなります。したがって、財産の評価に詳しい税理士ほど、財産の評価額を最小限に下げることができ、相続税額を低くすることが可能になるのです。

とはいえ、評価額を下げるのが難しい財産もあります。例えば、預金の評価額はあくまで亡くなった人が残した預金残高となりますから、下げる余地がありません。その中で、評価する税理士によって評価額が大きく変わることのある財産があり、それが土地です。

その土地の評価方法の一つに、「広大地評価」と言われるものがあります。

広大地とは、その土地が所在する地域において地積が大きい土地を指します。三大都市圏の市街化区域であれば、500㎡以上の土地がこの評価をすることができる可能性があります。

広大地評価の評価算式

1㎡当たりの路線価×(0.6-0.05×土地の面積/1000㎡)×土地の面積

上記算式を見ていただくと分かるとおり、広大地評価をする場合には、土地の評価額を最低でも57.5%、最高35%まで下げることができます。土地評価の基本となる、土地の奥行きや形状により路線価を補正する評価方法(以下「通常の評価方法」といいます)よりも、評価額を下げることができるというのが一般的な考え方です。

しかし、大きく評価額が下がる場合があるにも関わらず、広大地評価を適用できるか否かには明確な定めがなく、税理士によって判断が分かれるものとなっていました。この広大地評価の適正化を図るために平成29年の税制改正では、大きいメスが入ることとなります。

2.評価算式の改正

現行の広大地評価は、評価の対象となるか否かの要件が不明確です。また、評価算式も簡易なものの、通常の評価方法により評価した評価額との有利判定が必要とされます。

今回の改正では、前述した評価算式は廃止され、その名称も「地積規模の大きな宅地の評価」に改められる予定です。

改正案として、以下の算式が発表されています。

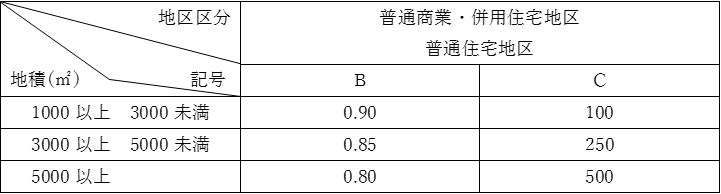

通常の評価方法による1㎡当たりの評価額×規模格差補正率×土地の面積 ※規模格差補正率=(A×B+C)/土地の面積(A)×0.8

三大都市圏に所在する宅地

三大都市圏以外の地域に所在する宅地

※ 上記算式により計算した規模格差補正率は、小数点以下第2位未満を切り捨てる。

【例】三大都市圏にある1200㎡の土地を評価する場合

路線価/1㎡:100,000円 奥行価格補正率:0.96 不整形地補正率:0.98 100,000円×0.96×0.98×

※0.77×1200㎡=86,929,920円

※ (1200㎡×0.90+75)/1200㎡×0.8=0.77

ちなみに、現行の算式により評価すると以下の金額となります。

100,000円×(0.6-0.05×1200㎡/1000㎡)×1200㎡=64,800,000円

3.適用要件の改正

現行の広大地評価の要件は以下のとおりとなっております。

- その地域における標準的な宅地に地積に比して著しく地積が広大であること。

- 開発行為を行うとした場合に公共公益的施設用地の負担が必要であること。

- 大規模工場用地及び中高層の集合住宅等の敷地用地に適しているものではないこと。

広大地評価を適用するためには、上記の要件を満たす必要がありますが、その判断は非常に曖昧なものとなっているのが現状です。

発表された改正の案では以下の要件が記載されています。

- 普通商業・併用住宅地区又は普通住宅地区であること。

- 三大都市圏においては500㎡以上、それ以外の地域は1000㎡以上であること

したがって、上記の案が採用されれば、広大地評価を適用できるか否かが明確に規定されることとなります。

広大地の改正が適用されるのは平成30年1月1日からです。

改正案の評価方法が確定すると、面積の広い土地を所有している人にとっては大きな増税となる可能性があります。この場合は、平成29年12月末までに相続時精算課税制度を利用し、生前贈与を検討したほうが賢明かもしれません。すでに税理士に相続税の試算をしてもらった方などは、今回の改正が確定した後に、相続税の再試算をされることをお勧めします。

※なお、この記事は2017年7月31日時点の情報に基づき記載しております。最新の動向等につきましては、顧問税理士等にご確認ください。

【お知らせ】

ひかり税理士法人では「広大地評価」を利用した大きな節税の事例があります。

広大地評価による相続事例(成功事例:個人のお客様)

ぜひ、ご参考ください。

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら