1.配偶者の税額軽減と二次相続

相続人の中にご主人や奥様(配偶者といいます)がいる場合には、今回の相続だけでなく、「次の相続」も想定しておきましょう。

配偶者が財産を相続した場合には、「配偶者に対する相続税額の軽減」という規定により、法定相続分または1億6千万円のいずれか多い金額までは相続税がかかりません。ですので、例えばご主人の残された財産が1億5千万円で、今回の相続税をなるべく安くしたいと考えると、遺産分割で奥様が全て相続すれば、相続税は全くかからないということになります。

でも、よく考えてみてください。今回の相続税は安くすることができましたが、次の相続で相続人が負担する相続税はどうなるでしょうか?

次の相続のときには、配偶者はもはや、おりませんので、この「配偶者に対する相続税額の軽減」の規定は使うことができません。さらに相続人の数も前回の相続のときから一人減っていますので、相続税の基礎控除額や保険金の非課税金額も減ることになります。

また、被相続人の配偶者は、一般的に被相続人と同世代である場合が多く、次の相続税対策をするのに十分な時間が無い場合もありますので、結果として多額の相続税が課せられてしまったということになりかねません。

今回の相続(一次相続といいます)で相続税を圧縮できたと思ったら、次の相続(二次相続といいます)でとんでもない税額が発生してしまった!ということにならないように、税理士に2次相続までしっかり計算してもらって、最終的にご家族全体で1次2次を通じて負担する相続税額が少なくなるよう遺産分割を工夫することも、相続開始後でも間に合う相続対策の重要なポイントといえます。

2.土地の評価が節税のポイント!

国税庁が毎年発表する「相続税の申告の状況」にもあるように、相続財産の金額の構成比を見ると、土地が約40%と財産の半分近くを土地が占めていることがわかります。

ということは、この土地の評価をいかに下げるかが相続税を減らすための肝であり、税理士の手腕が問われるところでもあります。土地の評価が下がる可能性のある状況とは、例えば次の項目になりますので、まずは役所調査や現地調査をして、当てはまるものがないか確認してみてください。

土地の評価が下がる要素の例

- 接道義務を満たしていない土地

- 都市計画道路の予定地である土地

- 高圧電線などが上に通っている土地

- 平均的な宅地に比べて面積の大きな土地

- 造成費が大きくかかる農地

などがあげられます。

3.分割次第で土地の評価額も変わります。

財産評価額が下がる可能性のある土地の中に、「面積の大きな土地」というものがありますが、こちらは市街化区域内の土地で1,000㎡以上、三大都市圏の土地で500㎡以上の土地をいいます。

ただし相続税の計算において、土地は取得者ごと・利用区分(自宅や貸家、マンション、農地など)ごとに評価することになっていますので、大きな土地を分割して相続人がそれぞれ相続するような場合には、結果として一人あたりの面積が1000㎡を切ってしまい地積規模の大きな宅地の減額規定が使えなくなってしまうということもありえますので、ご留意ください。

反対に、角地にある土地や正面と裏面の両方が道路に接している土地などは、土地としての価値が高いということで評価額があがります。

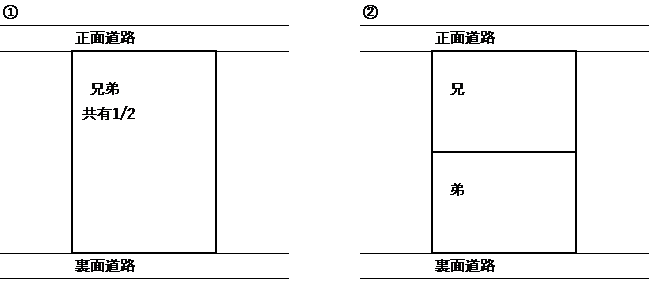

このような土地を分割する場合に、図①のように兄弟で1/2ずつ共有とすることも可能ですが、図②のように上下で分筆してそれぞれを兄弟で分割相続すると評価単位が別々になり、前後二方の道路に接する土地からそれぞれ一方のみに接する土地となり、それぞれの評価額を下げることができます。

ただし、評価が下がるからといって極端に不合理な分割をして相続した場合には税務署から否認される可能性もありますので、こちらもご注意ください。

4.小規模宅地の特例を配偶者に使うと損!

自宅の敷地を相続して申告期限までそのまま住み続けたり、事業用の土地を相続して事業を継続したような場合には小規模宅地の特例という減額規定があります。

例えば、ご自宅について、同居している相続人が遺産分割により相続し、相続税の申告期限である10ヶ月後まで引き続き住んだ場合には、その敷地のうち330㎡までの部分について評価額が80%減額されることになります。この場合に配偶者と長男が同居している場合には、できるだけ配偶者以外の人が適用したほうが有利です。

というのも、先に述べたとおり配偶者についてはもともと相続税がかからない場合が多いので、いくら減額しても配偶者の税額そのものの減額効果は薄れてしまうからです。

このように相続が開始した後でも分割その他工夫することにより相続税を減額できる方法はいくつかありますので、ぜひ検討してみてください。

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら