1.売上請求書にリベートや値引き等を記載していた場合の対応

一つ目のよくある質問は、「従来、売上請求書にリベートや値引きを記載していた場合において、インボイスに対応するためには何をすればよいのか」になります。

通常のインボイスの記載方法については、それなりに浸透していますが、リベートや値引きなどの取引については、実務で直面した際に初めて「よく考えるとこれはどうすればよいのだろう」「従来通り記載してしまってよいのだろうか」と迷ってしまわれる方が多いようです。

リベート等の取引は『返還インボイス』という論点の話になりますが、返還インボイスそのものについては、すでに過去のコラムで解説されていますので、そちらを参照いただければと思います。

■インボイス制度開始直前!返還インボイスとは

https://www.hikari-tax.com/column/tax-updates/7806.html

また、返還インボイスといえば『少額な返還インボイスの交付義務免除』も重要な論点になってきます。

こちらもコラムがあるのでぜひご覧ください。

■少額な返還インボイスの交付義務免除-振込手数料の場合

https://www.hikari-tax.com/column/taxsystemrevision/7442.html

今回は、売上請求書にリベートや値引き等を記載する場合、つまり、インボイスと返還インボイスを一枚の書類で交付する場合の対応を紹介させていただきます。

こちらについては、その一枚の書類にインボイスと返還インボイス、それぞれの必要事項を記載することでその一枚の書類をインボイス兼返還インボイスとして運用することが認められています。

この必要事項の記載方法としては、下記のように原則と例外が設けられており、特に税務署等への手続きなく選択適用が可能となっています。

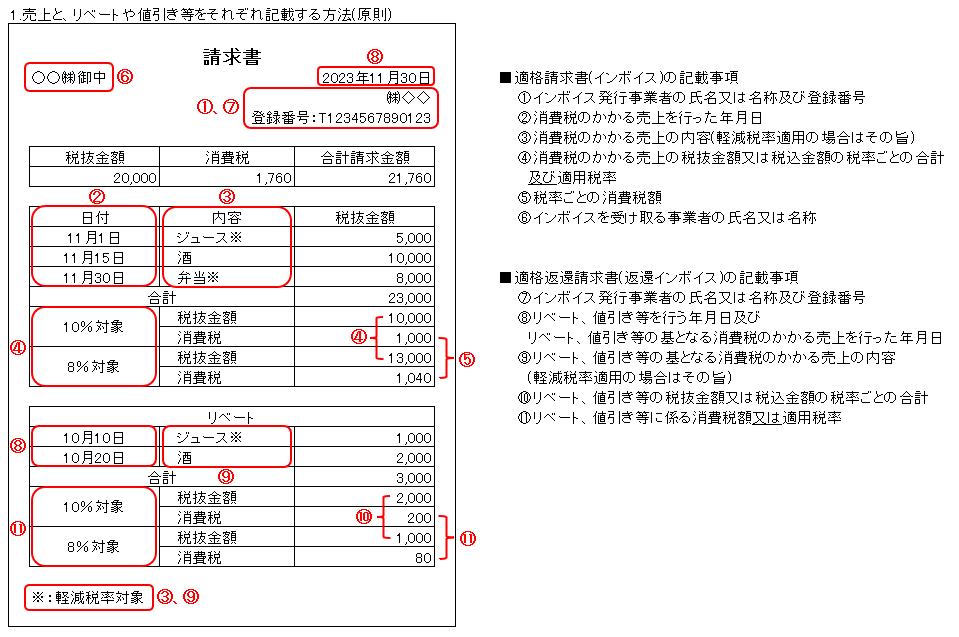

1.売上と、リベートや値引き等をそれぞれ記載する方法(原則)

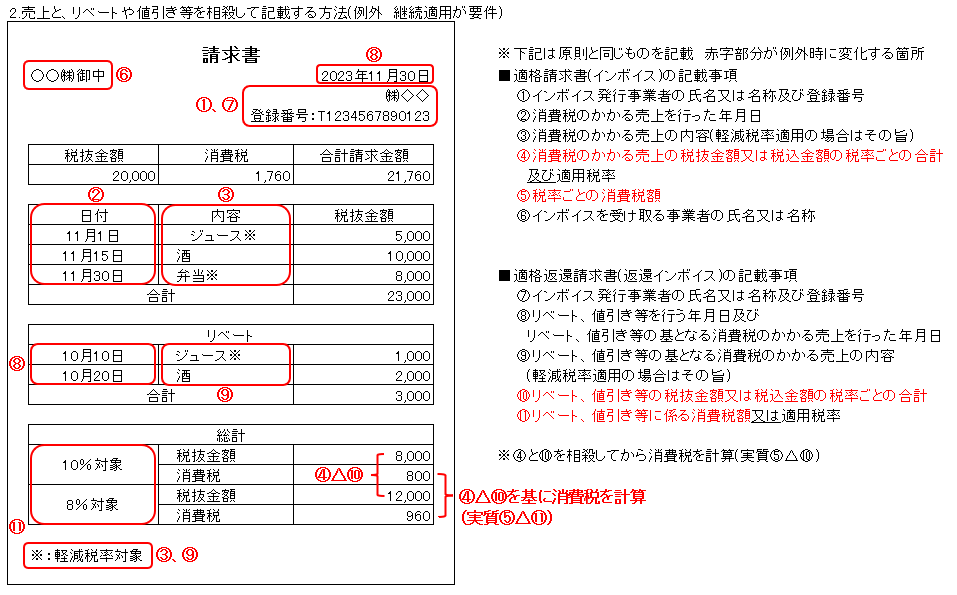

2.売上と、リベートや値引き等を相殺して記載する方法(例外 継続適用が要件)

それぞれの記載例は下記の通りになりますので、ぜひご自身の環境で作成しやすい方法を採用してください。

2.納品書を都度発行し、締め日にそれらをまとめた請求書を発行していた場合の対応

二つ目のよくある質問は、「従来、納品書を都度発行し、締め日にそれらまとめた請求書を発行していた場合において、インボイスに対応するためには何をすればよいのか」になります。

インボイスについては、必要事項さえ記載していれば、その書類はインボイスであり、それが請求書や納品書、領収書、レシート等々、何と題された書類であるかは問われません。

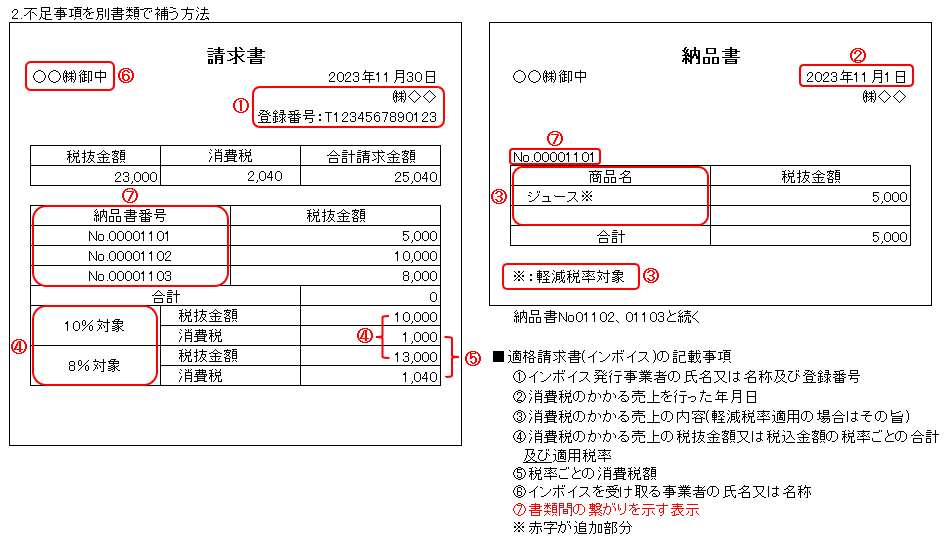

また、一枚の書類でインボイスの必要事項を網羅する必要もなく、書類間の繋がりさえ明確にできるのであれば、複数書類を以って一つのインボイスとすることも可能となっています。

したがって、上記の対応方法としては下記のいずれかが考えられます。

1.請求書にインボイスとして必要な事項をすべて記載する方法

2. 不足事項を別書類で補う方法

それぞれの記載例は下記の通りになりますが、あくまで一例でしかなく、ご利用のシステムや業務フローによって様々な組み合わせが考えられますので、最も効率の良い方法を模索していただければと思います。

3.終わりに

以上、インボイスに関するよくある質問として、二つの事例をご紹介させていただきましたが、いかがでしたでしょうか。

売上請求書とリベートや値引き等との関係性、請求書と納品書との関係性など、実務上もそれなりの頻度で出てくる論点かと思います。見てきた通り、ある程度柔軟的に対応できるようにはなっているので、ご自身に最も効率の良い方法を見つけていただき、事務負担の軽減につなげていただけますと幸いです。

なお、弊社では会計ソフト以外のIT関係の相談にも対応しています。もし、インボイス対応を機に会計ソフトや、その他のシステムの変更等をお考えであれば、ぜひご連絡いただければと思いますので、どうぞよろしくお願いいたします。

※インボイス関係国税庁参考

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_faq.htm

(文責:京都事務所 高橋)

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら