1.原則は収入すべき権利が確定した日の属する事業年度に計上となるが、、、

法人税の所得金額の計算上、ある収入の収益計上時期については、原則として、その収入すべき権利が確定した日の属する事業年度となります。(法人税法22条)

通常の利子補給金であれば交付決定日の属する事業年度に収益計上することになるのですが、今回の新型コロナウィルス感染症特別利子補給事業における特別利子補給金は、対象となる融資にかかる支払利子の発生に合わせて、その発生する支払利子相当額を収益の額として計上することとなります。

2.収益計上時期を支払利息の計上時期に合わせるのはなぜ?

今回の特別利子補給制度は、日本政策金融公庫等の一定の金融機関から融資を受けることを条件に、その融資により発生する支払利子を、最長3年間、実質的に無利子とすることを目的として交付されるものです。

もし融資契約の変更等で支払利子の額が変動することがあれば、利子補給金の額も変動することになります。

つまり、最長3年分の支払利子相当額の補給金は、受け取った時点でまだ金額が確定していないということになるわけです。

また、3年経過後の実際に支払った利子相当額と利子補給額の精算の手続は金融機関において行うこととされており、法人において実績報告などの手続はありません。

これらのことから、先に最長3年分の利子相当額の交付を受けることになりますが、その時点では収益として確定しておらず、支払利子の発生に応じてその発生する支払利子相当額の収益を計上することになります。

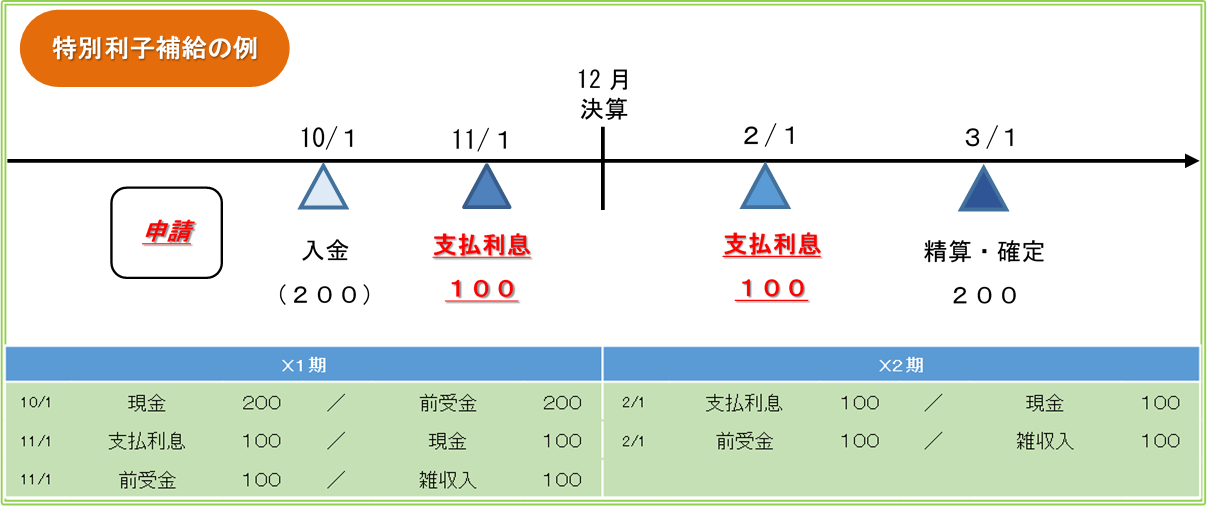

具体的な会計処理は以下の通りです。

(国税庁HPより引用)

3.民間金融機関による実質無利子・無担保融資により受給した保証料補助について

余談になりますが、新型コロナウィルス感染症緊急経済対策の民間金融機関による実質無利子・無担保融資制度を受けた時の保証料の補助についてご説明します。

国が実施している民間金融機関による実質無利子・無担保融資制度による信用保証料補助制度は、事業者が信用保証協会に支払うべき保証料の額の全額又は半額を国が事業者に代わって信用保証協会に支払うものです。

【支払う保証料の額がゼロとなる場合】

特段の処理は必要ありません。

【支払う保証料の額が半額となる場合】

支払った保証料の額は、「前払保証料」として資産勘定に計上し、保証期間の経過に応じて、対応する保証料の額を保証料等の費用勘定に振り替えます。※税務上の取扱いも同様です。

4.まとめ

今回は特別利子補給金の収益計上時期についてご説明しました。

特別利子補給金の他にもコロナ関連の様々な施策があります。

その中には原則的な税務上の取扱いに当てはまらないものもあります。

金額の大きな補助金などの税務処理を誤れば、本来とかけ離れた内容の税務申告をしてしまうことにもなりかねませんので、正しく処理するように注意しましょう。

(文責:滋賀事務所 久保)

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら