1.中小企業投資促進税制とは

中小企業投資促進税制とは青色申告書を提出する中小企業者等が機械等を取得した場合の特別償却又は税額控除が受けられるものです。

特別償却の場合の償却限度額は、基準取得価額の30パーセント相当額の特別償却限度額を普通償却限度額に加えた金額です。

税額控除の場合は、基準取得価額の7パーセント相当額です。ただし、その事業年度の調整前法人税額の20パーセント相当額を上限とされています。

また、その事業年度について税額控除限度額が控除しきれなかった場合には1年間の繰越が認められます。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5433.htm(国税庁HPより)

2.上乗せ措置である中小企業強化税制

中小企業強化税制とは、青色申告書を提出する中小企業等経営強化法の経営力向上計画の認定を受けた一定の中小企業者などが新品の特定経営力向上設備等を取得または製作もしくは建設して、国内にあるその法人の指定事業の用に供した場合に、その指定事業の用に供した日を含む事業年度において、特別償却または税額控除を認めるものです。

特別償却の場合の限度額は、取得価額から普通償却限度額を控除した金額に相当する金額とされ、普通償却限度額と併せその取得価額の全額を償却(即時償却)することができます。

税額控除の場合の限度額は、特定経営力向上設備等の取得価額の7パーセント相当額(特定中小企業者等(注)においては10パーセント)です。

(注) 「適用対象法人」の中小企業者のうち、資本金の額または出資金の額が3,000万円を超える法人以外の法人または農業協同組合等もしくは商店街振興組合をいいます。

また、その事業年度について税額控除限度額が控除しきれなかった場合には1年間の繰越が認められます。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5434.htm(国税庁HPより)

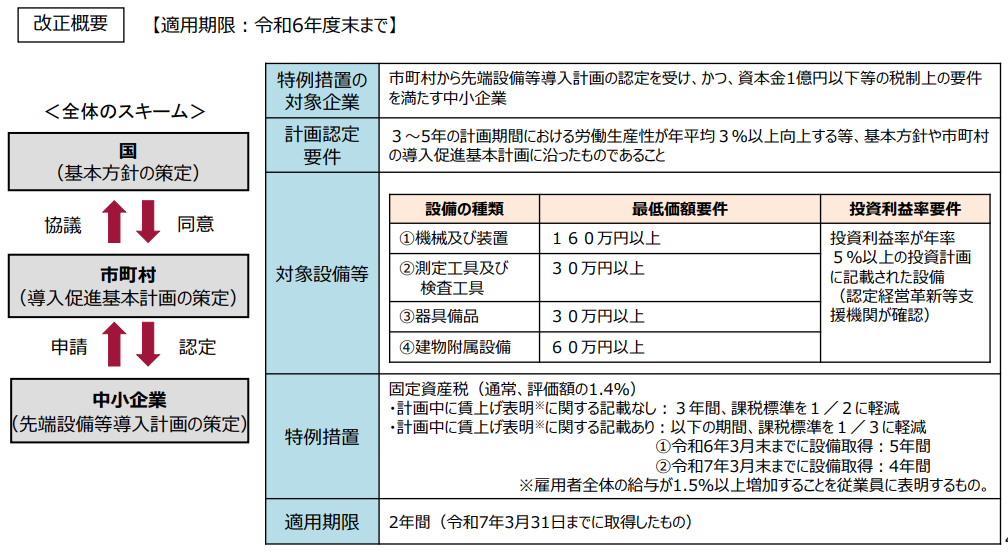

3.固定資産税の特例措置の新設

赤字企業を含めた中小企業の前向きな投資や賃上げを後押しするため、赤字黒字を問わず設備投資に

伴う負担を軽減する固定資産税の特例措置が新設されています。

上図参照(経済産業省資料より)

4.まとめ

中小企業投資促進税制の上乗せ部分とされる、中小企業強化税制の適用には、経営力向上計画を作成し、認定を受けることが必要です。納品されてから60日以内に認定を受ける必要があるなど諸条件があります。

ご利用をご検討の方はお早めに弊社までご相談ください。

(文責 滋賀事務所 田渕)

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら