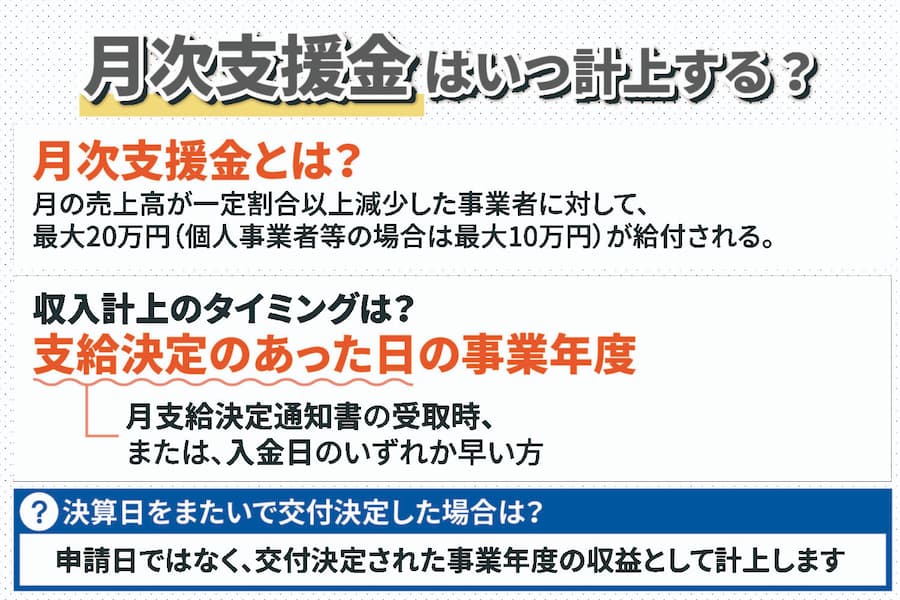

1.基本的には権利確定時に収入計上する

月次支援金に限らず、補助金・助成金については原則的に支給決定のあった日の属する事業年度に収入計上する必要があります。(法人税法22条2項・4項、所得税法36条)

参考:国税における新型コロナウイルス感染症拡大防止への対応と申告や納税などの当面の税務上の取扱いに関するFAQ

https://www.nta.go.jp/taxes/shiraberu/kansensho/faq/index.htm

給付決定時とは、実務的には支給決定通知書の受取時、又は、入金日のいずれか早い方となりますので、決算日をまたいで交付決定された場合は、申請日が属する事業年度においては未収入金/雑収入計上する必要はなく、交付決定された翌事業年度の収益として計上します。

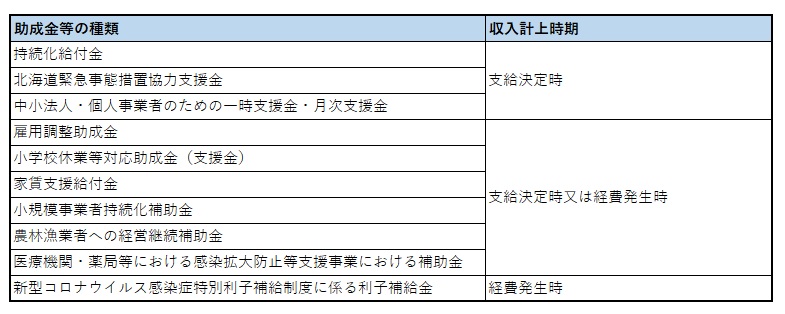

2.新型コロナ感染症対策の各種給付金・助成金の課税関係について

「月次支援金」以外にも、さまざまな給付金・助成金がありますが、課税関係や収入計上時期は全て同じと考えて良いのでしょうか。主な助成金・補助金等の課税関係については、次の表を参照してください。

◎課税対象となる助成金等一覧

※国税における新型コロナウイルス感染症拡大防止への対応と申告や納税などの当面の税務上の取扱いに関するFAQ(https://www.nta.go.jp/taxes/shiraberu/kansensho/faq/index.htm)より抜粋

3.経費発生時に収入を計上するケース

給付金・助成金の収入計上時期は、原則支給決定時となりますが、助成金等による補填を前提として予め所定の手続きを済ませている場合には、経費が発生した事業年度中に助成金等の交付決定がされていないとしても、その経費と助成金等の収益が対応するように、その経費が発生した日の属する年分の収益として計上します。(法人税基本通達2‐1‐42、所得税基本通達36・37共‐48)

例えば、休業手当について雇用調整助成金を受けるための事前の休業等計画届の提出などが該当します。なお、新型コロナウイルス感染症に伴う特例措置により、事前の休業等計画届の提出は不要とされているため、その場合の雇用調整助成金の収益計上時期は原則どおり、交付決定日の属する事業年度となります。

また、新型コロナウイルス感染症特別利子補給制度に係る利子補給金については、事前に最長3年分の利子相当額の交付を受けるものの、交付を受けた時点では収入として確定せず、支払利子の発生に応じてその発生する支払利子相当額の収入が確定し、無利子化される性質のものと考えられることを踏まえた取り扱いとなります。

文責:札幌事務所 國弘

※当社では、顧問契約を締結しているお客様以外の個別の税務相談には対応いたしかねます。何卒ご了承ください。

税理士変更をお考えの方はこちら